时间:2020-12-06 18:49:05来源:券商中国

有一件事,关系到明年工资多少。

个人所得税APP开始确认2021年度个税专项附加扣除了。用户需要在12月31日前对2021年的专项附加扣除进行确认;如有变化,需及时进行修改,否则可能会影响明年的每月收入。

此外,国家税务总局日前称,上一完整纳税年度中纳税人收入不超过6万元的,月份暂不预扣预缴个税。这项新政将在2021年1月1日施行。

本月要赶紧确认个税专项附加扣除

券商中国记者从个人所得税APP获悉,用户可以开始确认2021年度个税专项附加扣除。根据政策规定,用户需在12月31日前进行确认。如果没有及时确认,此前填报的扣除信息将自动视同有效并延长至2021年,这有可能会影响明年每个月的收入。来看具体操作:

在进入该专题页面后,用户需选择扣除年度2021年。

第一,如果2021年的专项附加扣除信息无变动,只需在2020年基础上确认即可。也就是说,选择“一键带入”,这时会显示“将带入2020年度信息,请确认是否继续”,点击确定后,会进入“待确认扣除信息”页面。在该页面,可看到此前的的专项附加扣除信息,如有变动,就进行点击修改,然后再一键确认。

第二,如果现实生活中出现四类情况,用户就一定要修改专项附加扣除信息。

1。 2021年赡养老人、子女教育、住房贷款利息的扣除比例比2020年有变化;

2。 有老人在2020年去世,2021年不能再申请赡养老人专项附加扣除;

3。 夫妻中有一方不再申请住房贷款利息专项附加扣除,在2021年由另一方申报的;

4。 房租和房贷需要替换扣除的情况,即:2021年不再申报住房租金,改为申报住房贷款利息,或2021年不再申报住房贷款利息,改为申报住房租金的。

第三,如果用户在2021年有新增或首次填写专项附加扣除,除准备好扣缴义务人信息之外,还需准备以下信息。

1。 子女教育。用户要准备子女受教育信息,具体有受教育阶段、受教育时间段等;子女、配偶身份证件号码。

2。 继续教育。学历(学位)继续教育信息具体包括教育阶段、入学时间、毕业时间;职业资格继续教育信息包括教育类型、证书取得时间、证书名称、证书编号、发证机关。

3。 大病医疗。用户要准备患者信息,本人及配偶、未成年子女发生的大病医药费用支出可限额内据实扣除,需要提供患者证件信息;医疗信息比如要准备个人负担金额、医药费用金额。

4。 住房贷款利息。需准备产权证明如产权证、不动产登记证、商品房买卖合同、预售合同;贷款合同。

5。 住房租金。要有住房租赁信息,具体有获取合同编号,租赁房屋坐落地址,租赁方信息;工作城市信息。

6。 赡养老人。被赡养人信息,包含身份证件、出身日期、被赡养人需要年满60(含)周岁。

年薪6万人群,个税政策有变化

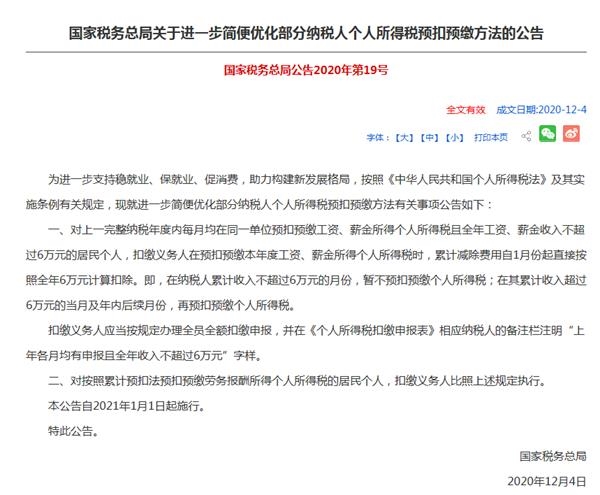

12月4日国家税务总局发布公告,称要进一步简便优化部分纳税人个人所得税预扣预缴方法。

国家税务总局表示,发现有部分固定从一处取薪且年收入低于6万元的纳税人,虽然全年算账不用缴税,但因其各月间收入波动较大或者前高后低等原因,年中无法判断全年所得情况而某一个或几个月份被预扣预缴了税款,年度终了后仍需申请退税。

对此,考虑到新税制实施已有一个完整的纳税周期,纳税人也有了执行新税制后的全年收入纳税数据,对该部分工作稳定且年收入低于6万元的群体,在享受原税改红利基础上,可对其税款预扣预缴方法进行优化,进一步减轻其办税负担。

新政主要优化了两类纳税人的预扣预缴方法。

一是上一完整纳税年度各月均在同一单位扣缴申报了工资薪金所得个人所得税且全年工资薪金收入不超过6万元的居民个人。具体来说需同时满足三个条件:

(1)上一纳税年度1-12月均在同一单位任职且预扣预缴申报了工资薪金所得个人所得税;

(2)上一纳税年度1-12月的累计工资薪金收入(包括全年一次性奖金等各类工资薪金所得,且不扣减任何费用及免税收入)不超过6万元;

(3)本纳税年度自1月起,仍在该单位任职受雇并取得工资薪金所得。

二是按照累计预扣法预扣预缴劳务报酬所得个人所得税的居民个人,如保险营销员和证券经纪人。同样需同时满足以下三个条件:

(1)上一纳税年度1-12月均在同一单位取酬且按照累计预扣法预扣预缴申报了劳务报酬所得个人所得税;

(2)上一纳税年度1-12月的累计劳务报酬(不扣减任何费用及免税收入)不超过6万元;

(3)本纳税年度自1月起,仍在该单位取得按照累计预扣法预扣预缴税款的劳务报酬所得。

举个例子:小李2020年至2021年都是A单位员工。A单位2020年1-12月每月均为小李办理了全员全额扣缴明细申报,假设小李2020年工薪收入合计54000元,则小李2021年可适用本公告。

一个反例:小赵2020年3-12月在B单位工作且全年工薪收入54000元。假设小赵2021年还在B单位工作,但因其上年并非都在B单位,则不适用本公告。

优化后的政策应该怎样进行预扣缴?对符合《公告》规定的纳税人,扣缴义务人在预扣预缴本纳税年度个人所得税时,累计减除费用自1月份起直接按照全年6万元计算扣除。即,在纳税人累计收入不超过6万元的月份,不用预扣预缴个人所得税;在其累计收入超过6万元的当月及年内后续月份,再预扣预缴个人所得税。同时,依据税法规定,扣缴义务人仍应按税法规定办理全员全额扣缴申报。

举个例子:小张为A单位员工,2020年1-12月在A单位取得工资薪金50000元,单位为其办理了2020年1-12月的工资薪金所得个人所得税全员全额明细申报。2021年,A单位1月给其发放10000元工资,2-12月每月发放4000元工资。在不考虑“三险一金”等各项扣除情况下,按照原预扣预缴方法,小张1月需预缴个税(10000-5000)×3%=150元,其他月份无需预缴个税;全年算账,因其年收入不足6万元,故通过汇算清缴可退税150元。采用本公告规定的新预扣预缴方法后,小张自1月份起即可直接扣除全年累计减除费用6万元而无需预缴税款,年度终了也就不用办理汇算清缴。

另一个例子:小周为A单位员工,2020年1-12月在A单位取得工资薪金50000元,单位为其办理了2020年1-12月的工资薪金所得个人所得税全员全额明细申报。2021年,A单位每月给其发放工资8000元、个人按国家标准缴付“三险一金”2000元。在不考虑其他扣除情况下,按照原预扣预缴方法,小周每月需预缴个税30元。采用本公告规定的新预扣预缴方法后,1-7月份,小周因其累计收入(8000×7个月=56000元)不足6万元而无需缴税;从8月份起,小张累计收入超过6万元,每月需要预扣预缴的税款计算如下:

8月预扣预缴税款=(8000×8-2000×8-60000)×3%-0=0元

9月预扣预缴税款=(8000×9-2000×9-60000)×3%-0=0元

10月预扣预缴税款=(8000×10-2000×10-60000)×3%-0=0元

11月预扣预缴税款=(8000×11-2000×11-60000)×3%-0=180元

12月预扣预缴税款=(8000×12-2000×12-60000)×3%-180=180元

需要说明的是,对符合本《公告》条件的纳税人,如扣缴义务人预计本年度发放给其的收入将超过6万元,纳税人需要纳税记录或者本人有多处所得合并后全年收入预计超过6万元等原因,扣缴义务人与纳税人可在当年1月份税款扣缴申报前经双方确认后,按照原预扣预缴方法计算并预缴个人所得税。

在上述小周案例中,假设A单位预计2021年为小周全年发放工资96000元,可在2021年1月工资发放前和小周确认后,按照原预扣预缴方法每月扣缴申报30元税款。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-12-06 18:49:05

2020-12-06 14:49:55

2020-12-06 11:50:28

2020-12-06 11:49:39

2020-12-05 19:49:03

2020-12-05 18:50:11

热点排行

精彩文章

2020-12-06 09:49:19

2020-12-06 07:50:05

2020-12-05 19:49:17

2020-12-05 18:49:41

2020-12-05 16:49:20

2020-12-05 12:49:23

热门推荐