时间:2020-10-28 09:49:48来源:中国经济网

编者按:10月29日,杭州热电集团股份有限公司(以下简称“热电集团”)首发上会。热电集团拟于上交所主板上市,计划公开发行股票不低于4000万股,拟募集资金2.04亿元,分别用于“丽水市杭丽热电项目集中供气技术改造工程”、“杭州热电集团信息中心”、“丽水市杭丽热电项目集中供热三期项目”、“补充流动资金、偿还银行贷款”。

热电集团2018年增收不增利。2016年至2019年,热电集团实现营业收入分别为9.82亿元、16.45亿元、19.45亿元、20.02亿元,实现归属于母公司所有者的净利润分别为1.34亿元、1.59亿元、1.52亿元、2.04亿元。

报告期内,公司经营活动产生的现金流量净额分别为1.87亿元、2.64亿元、2.60亿元、2.86亿元。其中,销售商品、提供劳务收到的现金分别为11.10亿元、18.67亿元、22.83亿元、22.87亿元。

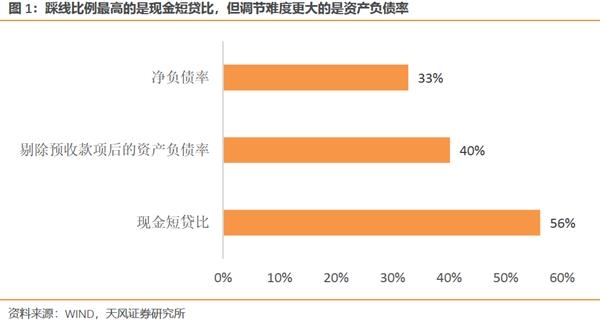

热电集团负债水平高,短期偿债压力大。2016年至2019年,热电集团总资产分别为29.76亿元、34.74亿元、35.97亿元、34.95亿元,总负债分别为19.44亿元、22.78亿元、21.05亿元、18.20亿元,资产负债率(合并)分别为65.31%、65.59%、58.52%、52.09%。

报告期内,公司短期借款金额分别为5.04亿元、7.71亿元、7.72亿元、7.70亿元,而同期货币资金金额分别为2.10亿元、3.36亿元、4.23亿元、3.57亿元。

2016年至2019年,热电集团应收账款余额分别为1.51亿元、1.81亿元、2.02亿元、1.64亿元,占营业收入比例分别为15.42%、11.02%、10.39%、8.20%。公司应收账款周转率分别为7.75、9.52、9.74、10.41,低于同行业可比上市公司应收账款周转率均值10.54、10.79、10.51、19.09。

报告期内,热电集团存货金额分别为5091.58万元、8863.84万元、7114.30万元和7226.29万元,占各期末流动资产的比例分别为6.44%、9.18%、6.84%和7.83%。公司存货周转率分别为18.49、19.19、20.92、23.52,高于可比上市公司存货周转率均值13.38、14.64、16.16、18.43。

2016年至2019年,热电集团综合毛利率下滑,分别为26.78%、18.36%、14.08%、15.70%。同行业可比公司毛利率平均值分别为23.49%、15.77%、15.78%、15.30%。

热电集团报告期内连续分红,累计派发现金股利1.97亿元。2017年公司分配现金股利4044.56万元,2018年公司分配现金股利4798.00万元,2019年公司派发现金股利4588.00万元,2020年公司派发现金股利6238.80万元。

热电集团供应商集中度高,呈持续提高趋势。2016年至2019年,热电集团前五大供应商采购占比分别为57.20%、78.29%、83.62%和84.20%。

报告期内,热电集团下属子公司四年内五次违法违规遭处罚,主要包括价格行政处罚、综合执法行政处罚、税务行政处罚等。杭丽热电2015年三季度、四季度二氧化硫超限值排放时段仍执行脱硫电价款的行为被罚款合计1.56万元。临江环保2015年1月至12月二氧化硫、氮氧化物和烟尘排放浓度小时均值超过限值要求的情况下仍执行环保电价政策的行为被罚款合计1.43万元。临江环保二氧化硫、氮氧化物和烟尘排放浓度超限的多收环保电价款2.71万元,临江环保已于2018年2月2日缴纳了没收款项。热电工程2017年8月8日10时20分擅自通过消防专用供水设施用水的行被罚款700元。协联热电未按规定期限办理纳税申报和报送纳税资料(2017年4月、6月、7月)的行为被罚款合计300元。

热电集团控股子公司上海金联于2018年完成了燃煤锅炉改造为天然气锅炉,2019年上半年对停用的燃煤输送、除灰、除渣、脱硫、燃油等系统进行拆除。江苏民吉生金属材料有限公司(以下简称“民吉公司”)为该拆除工程的实施单位,2019年2月22日,民吉公司一名施工人员在拆除过程中发生跌落,因伤势过重抢救无效身亡。调查后认定该事故为生产安全责任事故,死者和民吉公司对事故发生负有责任。

热电集团关联交易频发。据时代周报报道,招股书披露,2016至2018年,公司的前五大客户销售占比分别为48.7%、40.72%、38.84%。其中,对上虞杭协销售收入占当期营业收入比例分别为27.02%、21.75%、22.55%。上虞杭协不仅是热电集团的第一大客户,还是该公司的参股子公司。

上虞杭协设立至今,持续向热电集团借用技术人员以支持公司业务发展。2016至2018年,热电集团向上虞杭协调用的员工人数分别为45人、44人、42人,代为支付五险一金453.15万元、445.87万元、450.57万元。在上虞杭协因业务发展遇到资金周转困难时,热电集团曾替上虞杭协拆出资金3000万元,并为其先后作出4次担保,担保金额合计2.1亿元。

中国经济网向热电集团董事会办公室发去采访提纲,截至发稿未收到回复。

热电联产企业拟上交所主板上市

热电集团是一家主营工业园区热电联产、集中供热的节能环保型企业。

公司提供的主要产品是蒸汽与电力。公司生产的蒸汽向工业园区内的工业用户供应;电力直接出售给国家电网公司。

截至招股说明书签署之日,城投集团持有公司2.47亿股股份,占公司总股本的68.50%,为公司控股股东。

杭州市人民政府持有城投集团98.91%股权,为公司的实际控制人。

热电集团拟于上交所主板上市,计划公开发行股票不低于4000万股,拟募集资金2.04亿元,其中6689.13万元用于“丽水市杭丽热电项目集中供气技术改造工程”、3010.00万元用于“杭州热电集团信息中心”、6706.96万元用于“丽水市杭丽热电项目集中供热三期项目”、4000.00万元用于“补充流动资金、偿还银行贷款”。

2018年增收不增利

2016年至2019年,热电集团实现营业收入分别为9.82亿元、16.45亿元、19.45亿元、20.02亿元,实现归属于母公司所有者的净利润分别为1.34亿元、1.59亿元、1.52亿元、2.04亿元。

公司2018年归属于母公司所有者的净利润一度下滑。

报告期内,公司经营活动产生的现金流量净额分别为1.87亿元、2.64亿元、2.60亿元、2.86亿元。

其中,销售商品、提供劳务收到的现金分别为11.10亿元、18.67亿元、22.83亿元、22.87亿元。

公司经营活动产生的现金流量净额均高于净利润,据招股书,主要系公司固定资产的规模较大,相应固定资产折旧金额较高,剔除此部分影响后报告期内的经营活动产生的现金流量净额与同期净利润差异不大。

负债水平高短期偿债压力大

2016年至2019年,热电集团总资产分别为29.76亿元、34.74亿元、35.97亿元、34.95亿元,总负债分别为19.44亿元、22.78亿元、21.05亿元、18.20亿元。

报告期内,公司资产负债率(合并)分别为65.31%、65.59%、58.52%、52.09%。

在流动负债中,短期借款金额分别为5.04亿元、7.71亿元、7.72亿元、7.70亿元,一年内到期的非流动负债分别为2.26亿元、6975.00万元、1.20亿元、9739.69万元。

公司同期货币资金金额分别为2.10亿元、3.36亿元、4.23亿元、3.57亿元。

应收账款周转率低于可比公司平均水平

2016年至2019年,热电集团应收账款余额分别为1.51亿元、1.81亿元、2.02亿元、1.64亿元,占营业收入比例分别为15.42%、11.02%、10.39%、8.20%。

据招股书,2019年末应收账款账面价值较2018年末减少3793.17万元,降幅为18.77%,主要原因是收回上年管网安装工程款所致。2018年较2017年应收账款上升,主要系热电业务收入增长所致。

报告期内,公司应收账款周转率分别为7.75、9.52、9.74、10.41,公司应收账款周转率呈上升趋势但仍低于同行业可比上市公司平均水平,行业应收账款周转率均值分别为10.54、10.79、10.51、19.09。

中国经济网记者注意到,热电集团为上虞杭协第一大股东,持股40%。报告期内,公司第一大客户均为上虞杭协,而应收账款前5名客户始终存在上虞杭协身影。

公司与关联方应收款项显示,报告期内,公司对上虞杭协应收账款金额分别为4319.87万元、5017.15万元、1591.51万元、622.21万元。

2019年存货7226万元

2016年至2019年,热电集团存货金额分别为5091.58万元、8863.84万元、7114.30万元和7226.29万元,占各期末流动资产的比例分别为6.44%、9.18%、6.84%和7.83%。

其中,原材料金额分别为3879.28万元、7712.48万元、7074.29万元、7117.38万元,占存货的比例分别为76.19%、87.01%、99.44%、98.49%。

报告期内,公司存货周转率分别为18.49、19.19、20.92、23.52,呈上升趋势,高于可比上市公司存货周转率均值13.38、14.64、16.16、18.43。

毛利率下降

2016年至2019年,热电集团综合毛利率下滑,分别为26.78%、18.36%、14.08%、15.70%。

按业务类别来看,热电业务毛利率分别为32.67%、26.84%、20.39%、22.28%;煤炭贸易毛利率分别为11.81%、3.70%、3.38%、2.78%。

2018年度公司热电业务毛利率较2017年度下降,主要受煤炭价格上涨及上海金联“煤改气”影响,2019年度热电业务毛利率较2018年度有所提高,主要受煤炭价格下跌以及上海金联“两部制”上网电价实施影响。

报告期内,同行业可比公司毛利率平均值分别为23.49%、15.77%、15.78%、15.30%。

四年累计分红1.97亿元

热电集团报告期内连续分红,累计派发现金股利1.97亿元。

2017年2月24日,公司股东会审议通过2016年利润分配方案,同意分配现金股利4044.56万元。

2018年3月30日,公司股东会审议通过2017年度利润分配方案,同意分配现金股利4798.00万元。

2019年4月12日,公司2018年年度股东大会,审议通过2018年度利润分配方案,向全体股东每股派发现金股利0.1274元,共计派发现金股利4588.00万元。

2020年3月26日,公司2019年年度股东大会,审议通过2019年度利润分配方案,向全体股东每股派发现金股利0.1733元,共计派发现金股利6238.80万元。

供应商集中度持续增长

2016年至2019年,热电集团前五大供应商采购占比分别为57.20%、78.29%、83.62%和84.20%,集中度呈提高趋势。

2017年起,公司煤炭采购由向各煤炭贸易商分散采购变更为集中向伊泰能源采购,因此向伊泰能源采购占比相对较高。

2017年至2019年,公司向伊泰能源采购金额分别为8.54亿元、9.50亿元和9.45亿元,采购占比分别为52.87%、58.96%和58.68%。

“煤改气”后新增天然气采购,进一步加大了前五大客户集中度。

上海金联“煤改气”后向上海燃气(集团)有限公司采购天然气,随改造工程实施完毕采购金额逐年提高。

2017年至2019年,公司向上海燃气(集团)有限公司(含上海燃气有限公司)的采购金额分别为3445.52万元、2.03亿元和2.47亿元,采购占比分别为2.13%、12.59%和15.33%。

子公司四年内五次违法违规遭处罚

报告期内,热电集团下属子公司存在受到的行政处罚情况,主要包括价格行政处罚、综合执法行政处罚、税务行政处罚等。

第一起处罚为:2016年5月31日,丽水市发展和改革委员会出具丽发改价检处[2016]3号《行政处罚决议书》,对杭丽热电2015年三季度、四季度二氧化硫超限值排放时段仍执行脱硫电价款的行为予以罚款合计1.56万元。

第二起处罚为:2016年12月12日,杭州市物价局出具杭价检处[2016]33号《行政处罚决定书》,对临江环保2015年1月至12月二氧化硫、氮氧化物和烟尘排放浓度小时均值超过限值要求的情况下仍执行环保电价政策的行为予以罚款合计1.43万元。

第三起处罚为:2018年1月3日,杭州市物价局作出杭价检处[2018]14号《行政处罚决定书》,没收临江环保二氧化硫、氮氧化物和烟尘排放浓度超限的多收环保电价款2.71万元。临江环保已于2018年2月2日缴纳了没收款项。

鉴于上述行政处罚系因不可抗拒的客观原因所致,主管部门没收多收环保电价款并未予以罚款,临江环保已及时缴纳了款项,行为未产生其他不良后果。同时,杭州市物价局已出具《证明》,证明上述受处罚行为不属于重大违法违规行为,不会对安全生产造成重大影响。

第四起处罚为:2017年8月15日,安吉县综合行政执法局出具安执罚决字[2017]第685号《行政处罚决定书》,对热电工程2017年8月8日10时20分擅自通过消防专用供水设施用水的行为予以罚款700元。

第五起处罚为:2019年2月26日,国家税务总局杭州市拱墅区税务局出具杭拱税简罚[2019]1141号《税务行政处罚决定书(简易)》,对协联热电未按规定期限办理纳税申报和报送纳税资料(2017年4月、6月、7月)的行为处以罚款合计300元。

子公司“煤改气”拆除工程实施单位发生安全责任事故1人死亡

招股书显示,热电集团控股子公司上海金联根据上海市政府关于锅炉和窑炉清洁能源替代工作要求,于2018年完成了燃煤锅炉改造为天然气锅炉,2019年上半年对停用的燃煤输送、除灰、除渣、脱硫、燃油等系统进行拆除,民吉公司为该拆除工程的实施单位。

2019年2月22日,民吉公司一名施工人员在拆除过程中发生跌落,因伤势过重抢救无效身亡。原金山区安全生产监督管理局(现金山区应急管理局)牵头组成事故调查组,调查后认定该事故为生产安全责任事故,死者和民吉公司对事故发生负有责任。

2019年4月4日,上海市金山区人民政府出具金府[2019]24号批复文件,同意调查组对事故原因分析、责任认定及对责任者(单位)处理意见。2019年9月9日上海市金山区应急管理局出具《证明》,此次事故中未对上海金联作出行政处罚。

关联交易频发向多位关联方提供担保

热电集团报告期内关联交易频发,包括销售、向多位关联方提供担保等。

2016年至2019年,热电集团向关联方上虞杭协出售商品和提供劳务金额分别为2.65亿元、3.58亿元、4.39亿元、4.13亿元。其中,对上虞杭协煤炭销售金额分别为2.61亿元、3.51亿元、4.29亿元及3.95亿元,占热电集团销售收入的比例分别为26.61%、21.36%、22.04%及19.75%。

招股书显示,上虞杭协系公司参股子公司,亦从事热电联产业务。该公司由公司、协联大众及其关联方、上虞投资共同出资设立。根据上虞杭协合资经营合同及其公司章程等文件约定,公司推荐人员担任总经理及负责生产的副总经理,总经理全面组织领导合营公司的日常经营管理的各项工作。

此外,报告期内,公司还向华丰纸业销售蒸汽金额分别为0.85万元、1736.07万元、2,003.47万元、1998.67万元;向蓝孔雀纺织销售蒸汽金额分别为89.75万元、308.98万元、152.84万元、0元。华丰纸业和蓝孔雀为公司股东杭实集团控股子公司,均位于天子湖热电所在园区,因其生产需要向天子湖热电采购蒸汽。

热电集团报告期内还发生过多次的关联担保。为子公司临江环保、上海金联、热电工程、杭丽热电、天子湖热电和舟山热力提供过担保。截至2020年3月,正在履行的担保还有15笔。

参股子公司是第一大客户关联交易问题突出

据时代周报报道,招股书披露,2016至2018年,公司的前五大客户销售占比分别为48.7%、40.72%、38.84%。其中,上虞杭协作为公司第一大客户,报告期内来自该客户的销售收入分别达2.65亿元、3.58亿元、4.39亿元,占当期营业收入比例分别为27.02%、21.75%、22.55%。

一般而言,在保障公司经营独立性的前提下,对大客户的销售收入稳定、占比较大,能在一定程度上对该公司的营收增长起促进作用。不过,热电集团的案例中,上虞杭协不仅是热电集团的第一大客户,还是该公司的参股子公司。

招股书披露,热电集团持有上虞杭协40%的股权,是上虞杭协的第一大股东。2016至2018年度,热电集团对上虞杭协的投资收益占当期公司归母净利润比例的28.13%、32.41%、38.08%。未来若上虞杭协盈利发生波动或将影响热电集团整体利润水平。

热电集团与上虞杭协绝不止步于客户与供应商、股东与被投资企业这种关系。

据招股书,上虞杭协设立至今,持续向热电集团借用技术人员以支持公司业务发展。2016至2018年,热电集团向上虞杭协调用的员工人数分别为45人、44人、42人,代为支付五险一金453.15万元、445.87万元、450.57万元。在上虞杭协因业务发展遇到资金周转困难时,热电集团曾替上虞杭协拆出资金3000万元,并为其先后作出4次担保,担保金额合计2.1亿元。

热电集团的上述行为引起证监会重点关注,在反馈意见中,证监会明确要求热电集团披露:(1)上虞杭协是否为发行人控制的企业;(2)上虞杭协向热电集团采购煤炭的原因,说明必要性、合理性和价格是否公允,是否履行关联交易决策程序;(3)发行人对上虞杭协是否存在重大依赖,上虞杭协是否代发行人承担成本或为发行人调节利润。

关联交易问题历来是证监会关注的重点之一,主要因关联交易或存在利益输送、对关联方资金依赖等问题。热电集团作为上虞杭协第一大股东,对该公司业务或拥有决策权。而招股书对热电集团向上虞杭协销售煤炭的价格细节并未进行说明,仅披露交易价格参考市价确定,价格公允,不得引人深思这两者之间的交易真实性。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-10-28 09:49:47

2020-10-27 19:51:10

2020-10-27 11:49:29

2020-10-26 17:50:01

2020-10-26 16:50:10

2020-10-26 15:50:00

热点排行

精彩文章

2020-10-28 09:49:17

2020-10-28 07:49:58

2020-10-27 19:51:24

2020-10-27 09:49:20

2020-10-26 19:50:04

2020-10-26 17:50:15

热门推荐