时间:2021-04-07 11:50:21来源:中泰证券资管

关于次新股,市场的风评向来一般。

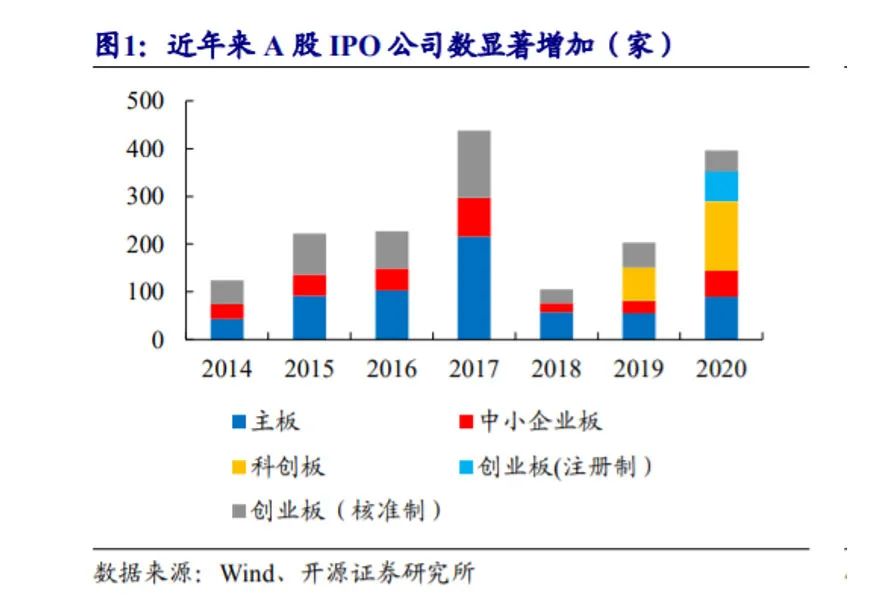

有人爱拿其不时上演的业绩变脸玩谐音梗,称其为“刺心股”;但也有人觉得,这几年IPO节奏明显加快,若对完全视若无睹,或许会错过提前介入的机会。

次新股值不值得投资,先来看以下两个真相。

业绩变脸?并非个案

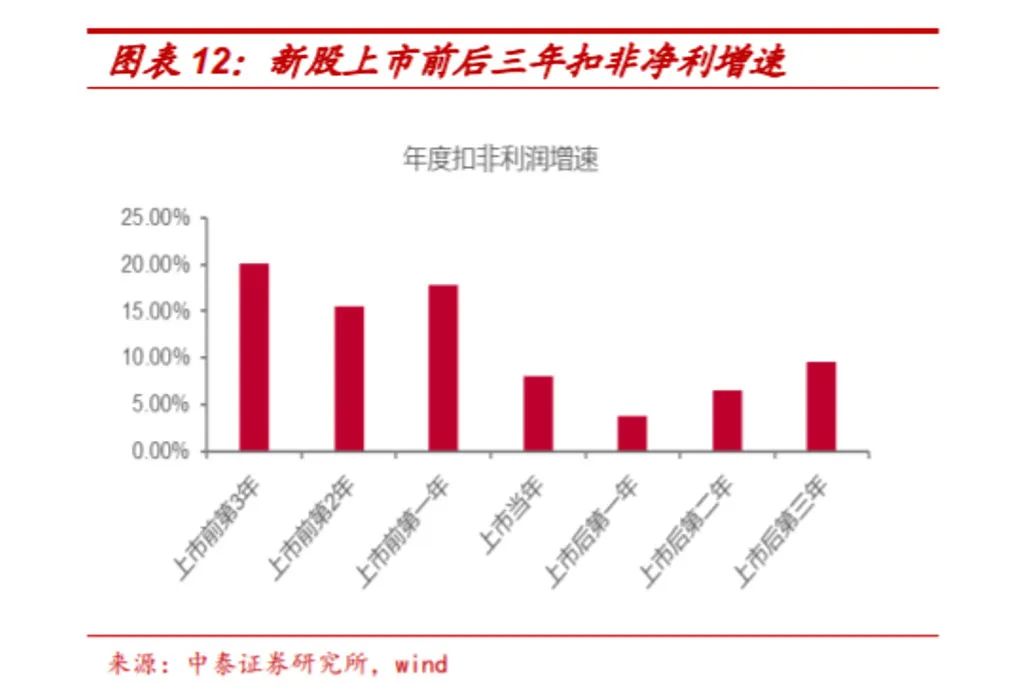

都说投资次新股最大的风险在于业绩变脸。确实,过去关于某些次新股业绩变脸的报道不时见诸媒体。事实上,结合统计数据来看,次新股业绩变脸这件事,确实是群体现象。

中泰证券在去年8月发布的次新股专题报告中回测过2010年以来新股上市前后3年以及上市当年的扣非净利增速中位数,确实存在扣非利润增速变化较大的现象,即上市当年利润增速就会迅速下降,上市后第一年基本达到最低增速,之后再慢慢抬升。

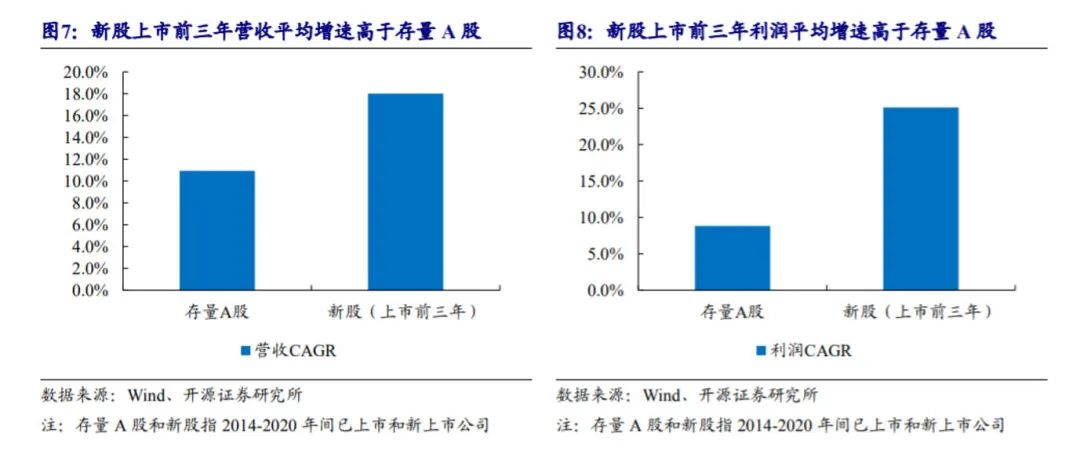

另一个数据同样说明这个问题。开源证券今年2月的一篇次新股专题报告中提到,新股上市前几年整体业绩表现优于存量市场。比如以2014-2020年间上市的新股作为样本进行统计,新股上市前三年的平均毛利率/净利率/ROE 分别为38.1%/16.1%/23.3%,而同期存量A股的对应数据为19.4%/8.8%/10.6%,但大多数新股上市当年业绩增速便大幅放缓。

谁更容易涨,

不同阶段决定因素不一样

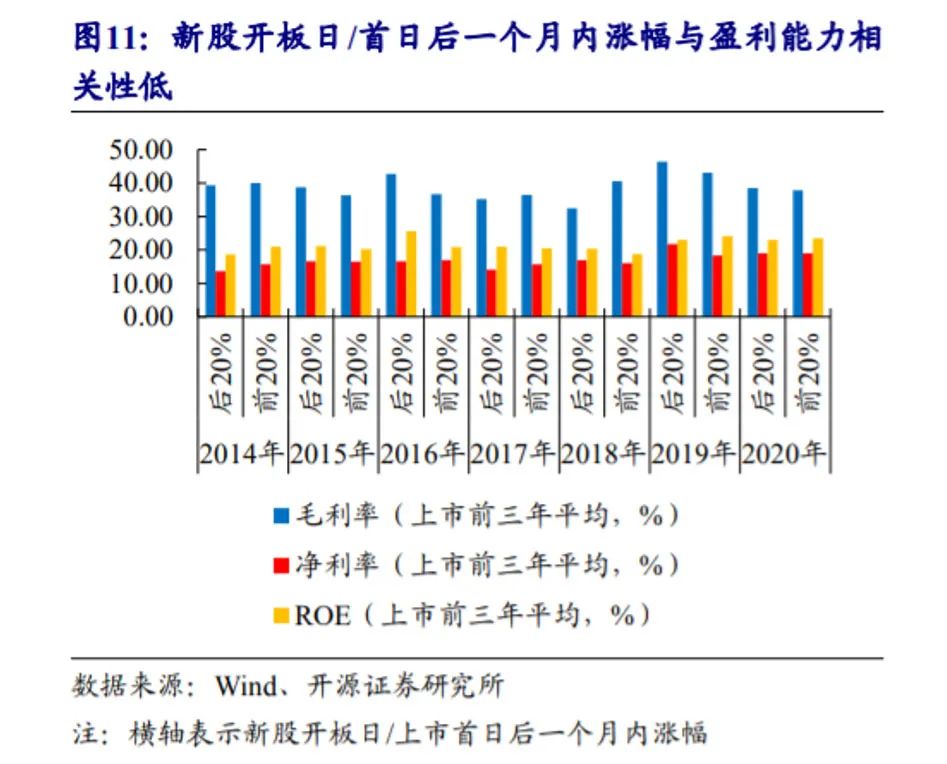

开源证券的报告中曾经提到,上市初期市场对新股基本面的判断往往以其历史业绩为锚。不过,由于大部分新股的历史业绩都非常优秀,基本面反而不是短期股价主要影响因素。相反,市值小、筹码分散以及估值低的新股更受交易型资金的青睐,如2020年上市新股中,核准制下开板涨幅以及注册制下首日涨幅在前 20%的公司平均首发流通市值仅 17.54 亿元、且上市初期涨幅靠前的新股估值往往更低。

更直接的证明是,在新股开板/上市首日后一个月的期间内,次新股股价与基本面仍然没有显著的正相关性。

然而,如果把时间拉长,却会发现“新股”、“老股”标签意义不大,业绩才是王道。

如中泰证券曾以上市满1年但未满2年的次新股等权构建过一个次新股指数,将这个指数和全市场等权重对比后发现,该次新股指近10年相对全市场并没有超额收益;但如果以上市满一年但未满两年的股票作为次新股池,从中选择扣非净利增速(TT M)大于5%的股票构成次新股组合并等权持有,该组合2010年以来年化收益率为30.57%,相对沪深300、中证500、中证800等权的超额收益率分别为:23.95%、25.29%、26.17%。

简言之,次新股中业绩指标选股、尤其是扣非净利增速的有效性较高。

于是,兜兜转转还是回到了业绩因子。虽然更多人执着于寻找标签与快速致富的捷径,但对长期投资者来说,专注于α层面的投资显然更为靠谱。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-04-06 18:49:05

2021-04-06 17:49:14

2021-04-06 16:49:59

2021-04-06 13:49:06

2021-04-06 11:49:06

2021-04-05 19:49:02

热点排行

精彩文章

2021-04-07 11:49:22

2021-04-07 09:50:11

2021-04-07 09:49:22

2021-04-06 17:50:12

2021-04-06 17:49:27

2021-04-06 16:49:26

热门推荐