时间:2021-03-22 15:50:34来源:新时代策略

展望2021年剩下的时间,我们认为,只要盈利改善的趋势持续,股市资金循环的正反馈大概率不会停止。虽然由于港股通的影响,股市正反馈的速度会受到很大的限制,但年度级别的正反馈要想转变为年度级别的负反馈,大概率要等经济进入趋势性下行,短期很难看到。由于股市的盈利格局和居民资金均比2016-2017年好,股市跌破2017年估值下限的可能性很低。在偏悲观的假设下,股市是存量资金博弈,年内依然有机会触碰估值上沿。中性假设下,居民资金流入的趋势大概率还未改变,下半年股市依然存在往上突破的动力。

(1)2020年7月以来的估值波动区间和2016-2017年类似。2020年7月以来,A股的估值中枢并没有大幅抬升,整体PB的波动区间范围与2016-2017年非常类似。2016-2017年股市的盈利大幅改善,而流动性层面受到去杠杆的大幅影响,导致估值只能维持区间震荡。

2020年7月以来,股市整体的PB,波动上下限均和2016-2017年区间一致,背后的大环境是,虽然盈利预期大幅抬升,但股市资金受到利率上行和资金外流的影响,增加的幅度并不足以让股市很快突破投资者长期的心理上限。

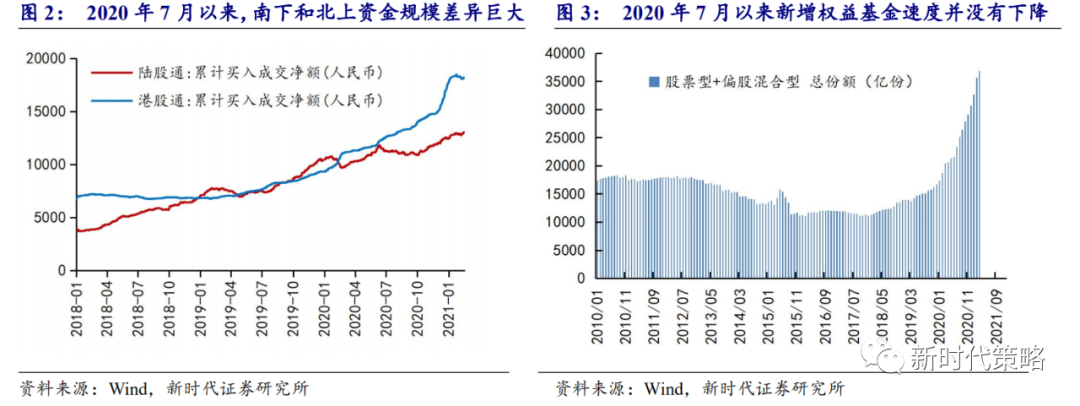

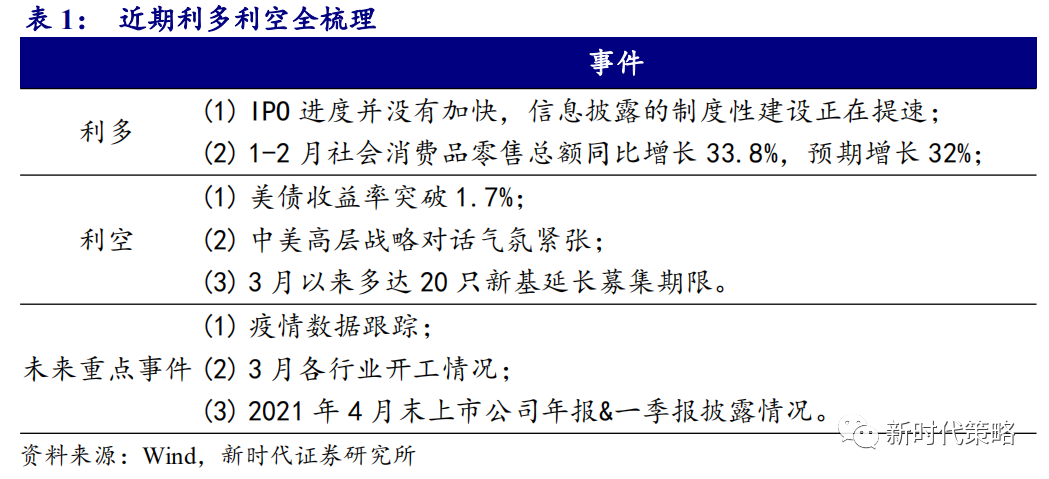

(2)1月股市为何没能突破估值区间上限?2021年初,股市有过一次估值突破的尝试,期间我们观察到基金发行进一步加速,这与A股历史上牛市加速阶段的特征非常像。但春节后,上涨戛然而止,事后来看,之所以突破失败,我们认为很重要的微观原因是,2020年7月以来,通过陆港通流出的资金远大于流入的资金,两者差值接近5000亿,同期,股票型基金和混合型基金总份额增加约1.5万亿。南下的资金大幅分流了居民的资金,从而限制了A股对估值中枢的突破,特别是在2021年1月。

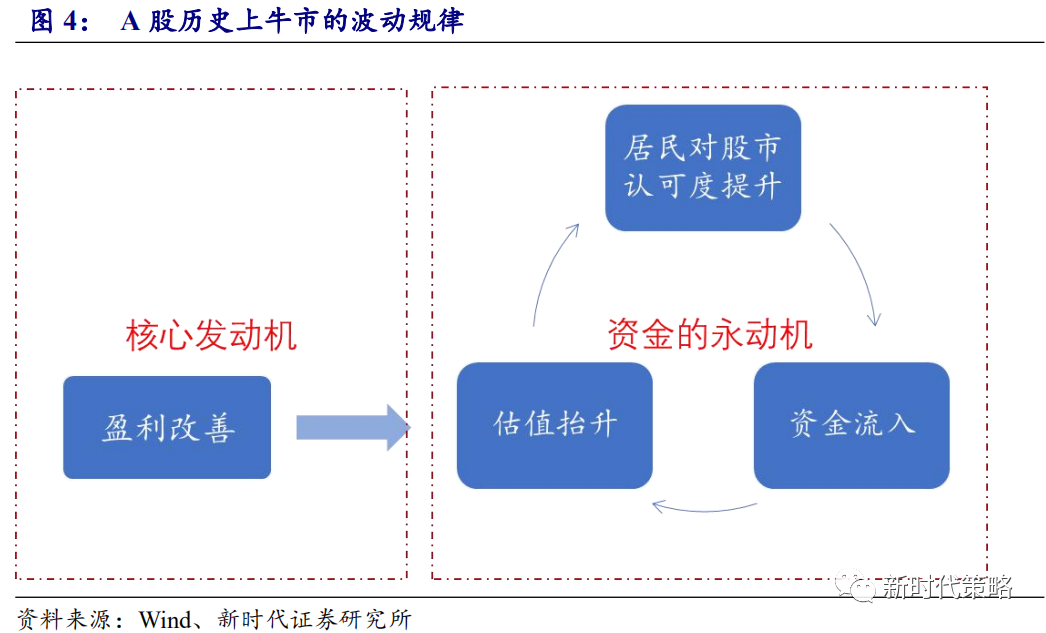

这一现象在A股历史上是没有出现过的。在A股最常见的牛市中,随着盈利的改善或政策的支持,牛市的“核心发动机”开始运转,股市估值开始抬升。持续一段时间后,居民对股市的认可度将会大幅抬升,进而带来场外资金的加速流入。此时股市估值的抬升将会开始不依赖于盈利,而只依赖于“资金永动机”的运转。

这一波动规律在2006-2007年和2014-2015年牛市的中后段均出现过,所以,A股历史上的大牛市都是越涨越快,直到尽头。但2020年7月以来,股市上涨速度明显放缓,这并不是股市的核心发动机(盈利改善)停止了运转,而是资金的永动模式发生了很大的变化。股市赚钱效应确实吸引了大量的居民资金入场,但是由于制度的变化,这一部分资金大量分流到了港股,从而大幅削弱了股市永动机的循环速度。

展望2021年剩下的时间,我们认为,只要盈利改善的趋势持续,股市资金循环的正反馈不会停止。虽然由于外资的影响,带动股市的永动机需要更多资金,但是只要盈利改善这一核心动力还在,股市的正反馈就依然会持续,只是速度上很难达到历史上大牛市那么快了。

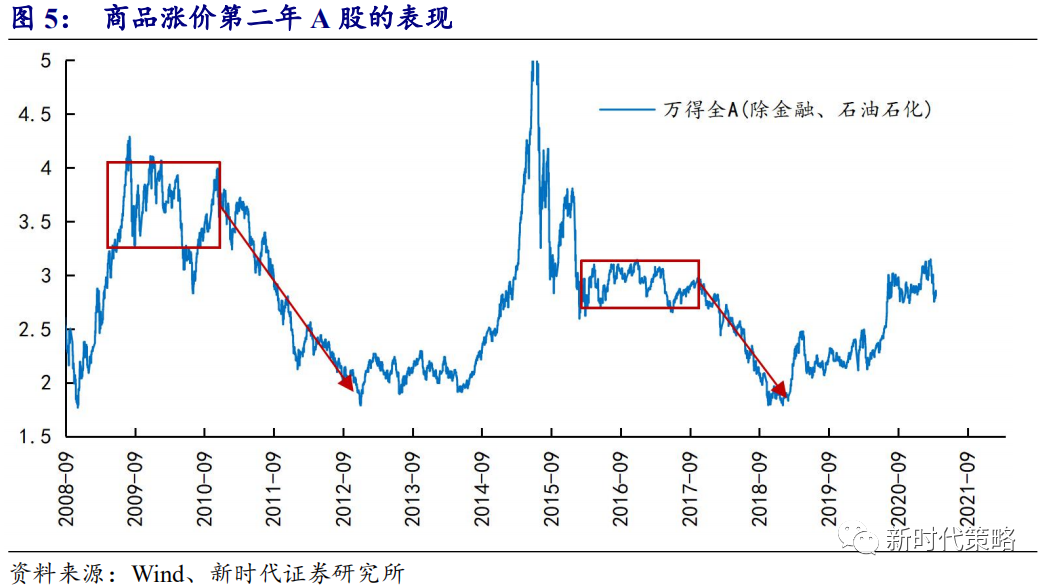

(3)是否会跌破估值区间下限。如果是考虑最悲观的情形假设,什么情况下股市会跌破估值区间。类比2009-2010年和2016-2017年,股市系统性跌破估值中枢都是由于经济进入了年度级别的趋势性下行。我们认为,这种悲观情形出现的可能性很低。

(4)当下市场的风险收益比:目前处在区间下沿,季度内还有触碰上沿的可能性,年内指数中枢依然有可能再次抬升。由于股市的盈利格局和居民资金均比2016-2017年好,所以股市在未来的一段时间跌破2017年估值下限的可能性很低,在存量资金博弈的假设下(偏悲观的假设),股市年内依然有机会触碰估值上沿。我们的中性假设是,居民资金流入的趋势大概率还未改变,下半年股市依然存在往上突破估值上沿的动力。

行业配置建议:商品涨价只完成了一半,周期股的行情依然没有结束,但是节奏上周期股进入投资的第二个阶段,波动可能会加大,需要重点寻找个股层面的预期差。我们建议关注有色、化工、保险、汽车、电子等行业中利润兑现逻辑较好的方向。这一轮经济回升中,受疫情影响最大的电影、航空、酒店、旅游等行业将是最晚进入景气周期的行业,估值低,且业绩拐点的逻辑刚开始发酵,建议重点关注。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-22 12:51:49

2021-03-22 10:52:42

2021-03-22 08:50:15

2021-03-21 13:50:09

2021-03-21 12:50:36

2021-03-21 08:49:15

热点排行

精彩文章

2021-03-22 14:53:30

2021-03-22 13:50:05

2021-03-22 12:51:18

2021-03-22 11:50:41

2021-03-22 10:52:57

2021-03-21 14:49:43

热门推荐