时间:2021-03-10 14:50:59来源:每日经济新闻

2020年严监管环境下,信托行业持续压降融资类和通道类业务。根据中国信托业协会发布的《2020年4季度末信托公司主要业务数据》,通道类业务规模持续回落,融资类信托压缩接近1万亿元,信托公司的业务结构有了改善,主动管理能力有所提升。

复旦大学信托研究中心主任殷醒民表示,随着经济运行态势向好,信托业坚持风险防控与稳中求进的两手策略,整体风险可控。

去年融资类信托共压降近1万亿

在业务转型驱动下,信托资产规模从2017年4季度末26.25万亿元的高点渐次回落。截至2020年4季度末,信托资产规模为20.49万亿元,同比下降5.17%,比2019年4季度末减少1.12万亿元,比2017年4季度末历史峰值减少5.76万亿元。

从资金来源看,截至2020年4季度末,集合信托规模为10.17万亿元,占比49.65%,同比上升3.72个百分点,比3季度末(49.42%)上升0.23个百分点。单一信托规模为6.13万亿元,占比29.94%,同比下降7.16个百分点,比3季度末(33.18%)下降3.24个百分点。管理财产信托为4.18万亿元,占比20.41%,同比上升3.44个百分点,比3季度末(17.41%)上升3个百分点。

复旦大学信托研究中心主任殷醒民表示,信托业务转型的重点之一是要优化资金来源结构。截至2020年4季度末,集合资金信托与管理财产信托占比达到70.06%,同比2019年4季度末62.91%要上升7.15个百分点。信托业将继续逐步减少以单一信托形式的通道类业务,朝着提升主动管理能力的方向不断取得成效。

据悉,2020年3季度末融资类信托余额为5.95万亿元,环比2季度末减少4966.43亿元;4季度末融资类信托余额为4.86万亿元,环比3季度末减少10916.31亿元。3季度和4季度的两个季度合计压降15882.74亿元,减去2020年1季度和2季度新增融资类信托6135.89亿元,全年共压降近1万亿。

此外,殷醒民表示,2020年下半年,信托业有序落实压降通道及融资类业务规模的同时,逐渐减少对非标类资产的依赖,资产配置类型更趋丰富。

去年末房地产资金信托余额2.28万亿

自2019年8月以来,大幅压降房地产信托业务是监管部门的政策导向。

2020年7月,宏观经济部门强调:“坚持不将房地产作为短期刺激经济的手段”,以稳地价、稳房价、稳预期的“三稳”来明确“房住不炒”的发展定位。

2020年8月,“三条红线”的出台限制房企融资需求。

此外,2020年年末,人民银行、银保监会发布《关于建立银行业金融机构房地产贷款集中度管理制度的通知》,主要内容是对商业银行的房地产贷款设置“两条红线”:一是将银行的房地产贷款占比进行分档考核,如第一档包括六大国有大行的两个上限(房地产贷款余额占比及个人住房贷款余额占比)分别为40%和32.5%。二是对商业银行达标设置了过渡期,对于距离达标2个百分点以内的,过渡期为两年,超过2个百分点以上过渡期为4年。这两条红线是约束金融机构信贷供应。因此,为了满足监管要求,部分商业银行必须收缩房地产贷款业务。

殷醒民认为,2020年下半年出台的几项重大监管政策,将有助于防范金融体系对房地产贷款过度集中带来的潜在系统性金融风险。

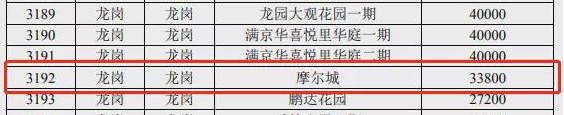

据悉,2020年4季度末,房地产资金信托余额为2.28万亿元,同比2019年4季度末2.70万亿元下降15.75%,环比3季度末2.38万亿元下降4.19%。2020年4季度末,房地产信托占比为13.97%,低于2019年4季度末15.07%。

在殷醒民看来,2020年下半年出台的几项重大监管政策,将有助于防范金融体系对房地产贷款过度集中带来的潜在系统性金融风险。同时,要看到促进房地产市场平稳健康发展是基本的经济政策,特别是要推动房地产业与其他部门均衡发展,一方面应避免社会资金过多流向房地产业,以防范房地产金融风险;另一方面,就信托公司而言,要坚持房子是用来住的、不是用来炒的定位,继续控制好房地产信托业务规模与风险,助力房地产市场平稳健康发展。

封面图片来源:摄图网

全球新型肺炎疫情实时查询

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-10 14:49:36

2021-03-10 09:49:52

2021-03-10 08:49:13

2021-03-09 14:50:02

2021-03-09 12:49:06

2021-03-09 11:49:53

热点排行

精彩文章

2021-03-10 10:50:09

2021-03-10 09:49:23

2021-03-10 08:49:29

2021-03-09 18:51:16

2021-03-09 17:50:13

2021-03-09 14:49:30

热门推荐