时间:2021-02-02 18:49:47来源:中新经纬

股市散户,在中文媒体常常与“韭菜”这个贬义词挂钩,在英文世界则被形容为“噪声交易者”(noise trader),平均而言,他们输的钱正是机构的利润来源(短期零和交易)。

也正因为此,全世界的金融监管都强调信息公开透明与投资者教育,在尽可能保护好散户的同时,为机构套上各种约束条件,期待金融市场促进经济发展,最终散户和机构都能长期赚钱(长期正和交易)。

散户抱团逼空

近日,美国股市出现散户响应意见领袖(KOL)号召抱团将个别股票价格在极短时间推高数倍至数十倍,导致做空的对冲基金严重损失的事件。随后多空双方围绕这一行为的正当性,以及相关联的交易平台的应对措施是否合规展开激烈交锋,这些股票的价格也出现剧烈波动,其连锁反应部分造成上周美国三大指数下跌超过3%。

历史上,对冲基金严重亏损时,往往产生连锁反应。例如1998年8月全球最大对冲基金LTCM暴雷后,去杠杆过程可能引发整个金融系统崩盘,纽约联储召集14家投行救助,耗时两年才完成清盘。类似的,2007年8月美国出现量化对冲基金集体亏损,预示了10月金融危机的爆发。2008年10月对冲基金做空德国大众汽车时,遭遇集体巨额亏损,随后已经爆发的金融危机进一步恶化。

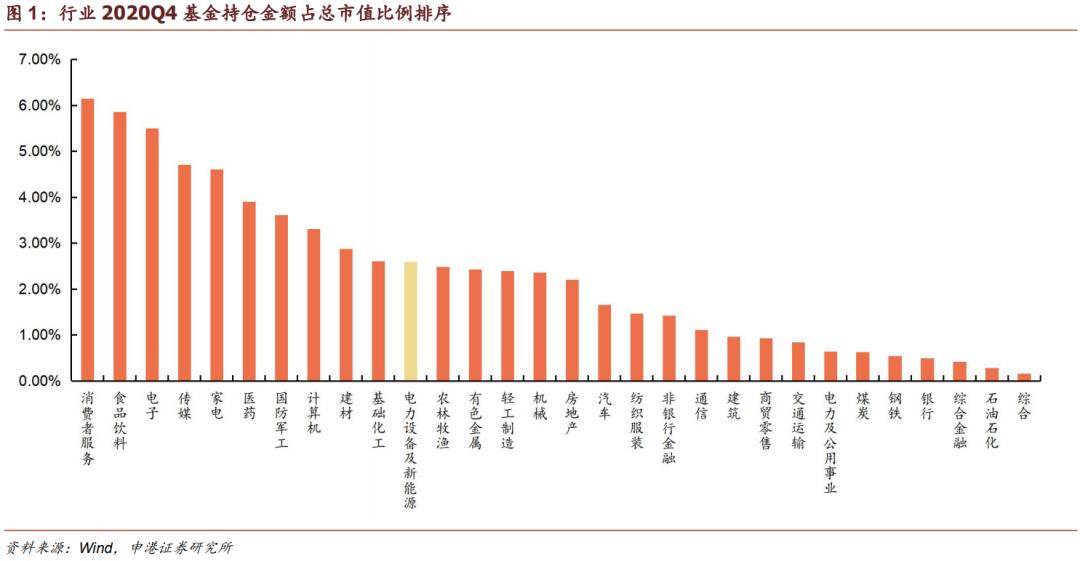

而这一次散户在逼空对冲基金的时候,导致亏损的基金需要卖出其他个股拿到现金去回购被逼空的个股,或者满足亏损后更高的保证金要求,而被卖出的个股恰好是机构都集中持有的一些大白马科技股,这就导致过去这些深受对冲基金喜欢的股票组合在上周下跌了4%,超过了三大指数的跌幅。

如果接下来散户继续逼空,美股大盘就会承受更大的下跌压力,并且影响全球其他市场。我们预计美国金融监管当局会尽快介入,但即使这场大戏结束,市场原本就担心的金融严监管可能会提前到来,而监管规则的修改会给市场带来新的不确定性。

即使事件没有引起监管规则变化,散户抱团的胜利(尽管只是暂时和分化的)也很可能启发那些政治运动的推手,未来采取类似的金融手段来补充传统策略,这些都使得事件的后续发展引人注目。

如果监管没有变化,将来类似的现象恐怕会陆续再来。

为何美监管不太重视散户抱团?

如果散户抱团可以产生如此巨大的威力,一个自然的问题就是,为什么美国现有的监管制度,存在针对散户抱团行为的监管缺失。

原因之一是,双方在利润盈亏上的不对称,机构还享有诸多的信息和成本优势。

原因之二可能来自于奥尔森的思想,他在《集体行动的逻辑》一书里指出,无论经济、金融还是政治市场,散户由于利益不一致,更像一团散沙,即使利益一致但协调成本高昂,因此很难凝聚到一起。而机构之间基于利益一致的共谋,不仅相当容易,而且案例太多。远的不说,2012年被曝光的欧美银行LIBOR(同业拆借利率)操纵案,就是一起典型的机构抱团丑闻。

看到这里的读者请思考一个问题,假如将来有确凿证据显示这一次散户抱团炒作个股确实影响了金融系统的正常运行,那么这和银行抱团操纵LIBOR有什么本质区别?

我认为,监管没有格外重视散户抱团的第三个原因,也是最深层的原因,可能是基于对西方传统“独立精神、自由意志”的信赖。以我的理解,在经济与政治思想上产生的监管思想,对散户抱团行为重视不足并不奇怪。即使在社交媒体崛起,口口相传变得无比容易和快速之后,监管对于个体影响力的重视依然不足。全球民粹主义的直接表现恰恰就是散户抱团。

由此不难想象,无论这一次散户抱团与机构博弈的结果如何,未来将面临更多监管压力的,恐怕除了提供信息交流的社交媒体,提供证券交易的平台,传统的金融机构包括对冲基金之外,就是拥有众多粉丝,号召大家一致行动的KOL,甚至散户这个群体。

回到前文提到的问题:散户抱团炒作个股和银行抱团操纵LIBOR有什么本质区别?区别就是银行受到严格监管,因此违规必然重罚,而散户并没有受到这样的监管。未来会不会因此而改变,是值得格外关注的。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-02-02 16:49:10

2021-02-02 14:51:19

2021-02-02 13:49:54

2021-02-02 13:49:06

2021-02-02 12:49:28

2021-02-02 10:49:51

热点排行

精彩文章

2021-02-02 16:49:26

2021-02-02 10:50:46

2021-02-02 09:50:44

2021-02-02 09:49:53

2021-02-01 16:50:56

2021-02-01 14:50:32

热门推荐