时间:2021-03-20 08:49:16来源:追寻价值之路

核心结论

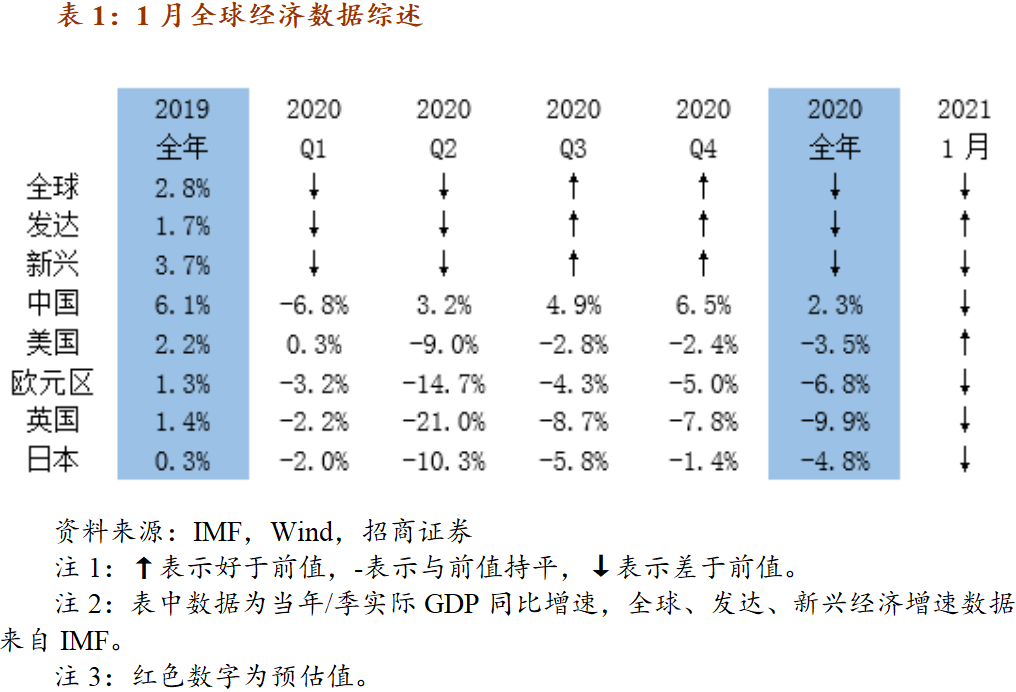

近期美债利率持续上行,引发市场关注。目前看美联储表态依然温和,导致利率上行的主要原因是商品价格大涨通胀预期上升。美债利率上行可能从两个方面影响A股,一是推升全球利率中枢,冲击A股高估值板块;二是影响美元资产回报率,影响汇率和外资。国内货币政策此前已经提前做出调整,开始了对金融风险的预防性准备,此前A股的调整应该说已经对此做出了反映。特别需要注意的是,在经济复苏期,利率和股市基本上都是同方向走势,我们需要适应这种资产价格相关关系的变化,在这一时期,利率上行对股市不是坏事,利率上行意味着需求和企业盈利较好,相反,利率下行可能反而意味着经济复苏接近尾声。

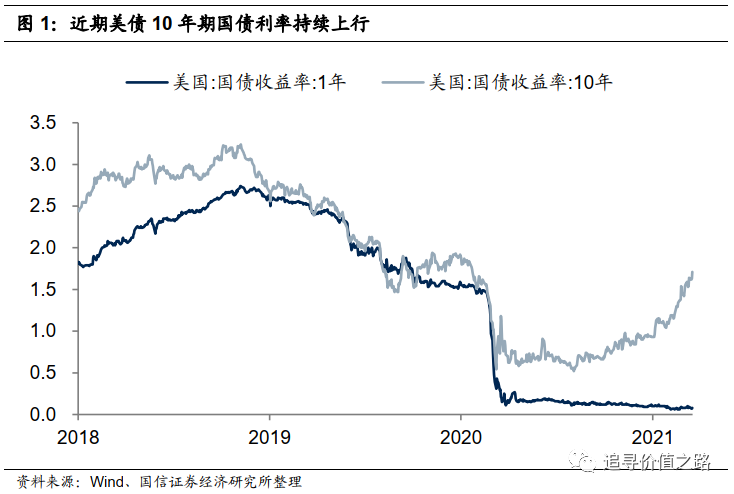

昨日美债利率继续上行,美国十年期国债利率一举突破1.7%的水平,美股三大指数悉数走低,其中纳斯达克指数大跌3%,使得美债利率大幅走高对权益市场的影响再度成为市场关注的焦点。

通胀隐忧推升美债利率走高

其实美联储最新表态依然较为温和,并未释放收紧信号。当地时间3月16-17日,美联储举行了FOMC议息会议,继续维持基准利率(0-0.25%的目标区间)和 QE 购买量(800亿国债和400亿MBS)不变,同时会后鲍威尔表示目前依然没到开始讨论缩减购债规模的时候,并允许一段时间内通胀适度高于2%,整体来看,本次会议释放了较为鸽派信号。

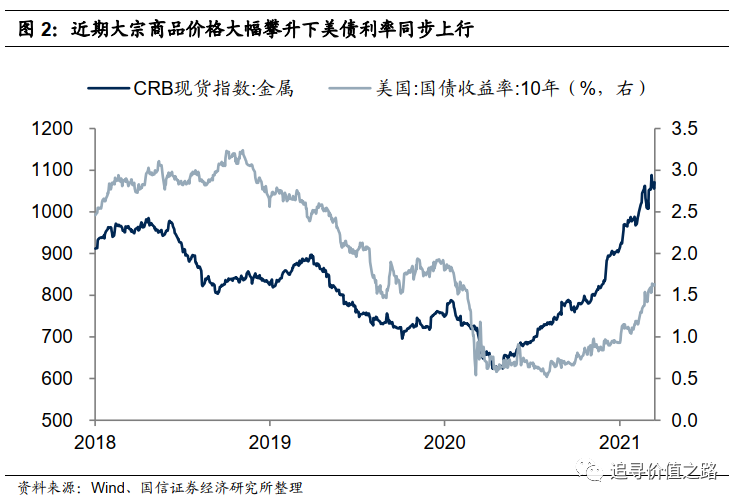

我们认为近期商品价格攀升、通胀预期升温是导致美债利率上行的重要原因。去年受新冠疫情的影响,全球经济大幅下挫,大宗商品价格同样在去年上半年达到了低点。不过去年下半年来,随着疫情逐渐得到控制,全球经济开始持续复苏,大宗商品价格也出现了大幅的攀升,以CRB金属指数为代表的商品价格距离08年金融危机之后的历史高点仅一步之遥。在商品价格走高的同时市场上通胀预期开始升温,这也直接导致了包括美债在内的主要经济体10年期国债利率开始上行,目前市场对于10年期美债利率年内高点预期大致在2%左右的水平。

美债利率走高对A股市场的影响

我们认为美债利率走高主要会通过两个机制对A股市场形成影响:

一是美债利率走高会推升全球利率中枢水平,进而对权益市场上的高估值板块带来冲击。从全球视角来看,1月份以来日本、德国等G7国家加权利率同样在持续回升。该利率是以G7国家的GDP为权重计算十年期国债加权平均收益率,截至3月18日,G7国家十年期国债加权平均利率为1.05%,相比去年末的0.49%大幅抬升。利率的持续走高将会对权益市场中尤其是高估值板块带来了巨大的冲击,这也是近期美股市场上纳斯达克指数和道琼斯指数走势出现显著分化的一个重要原因。

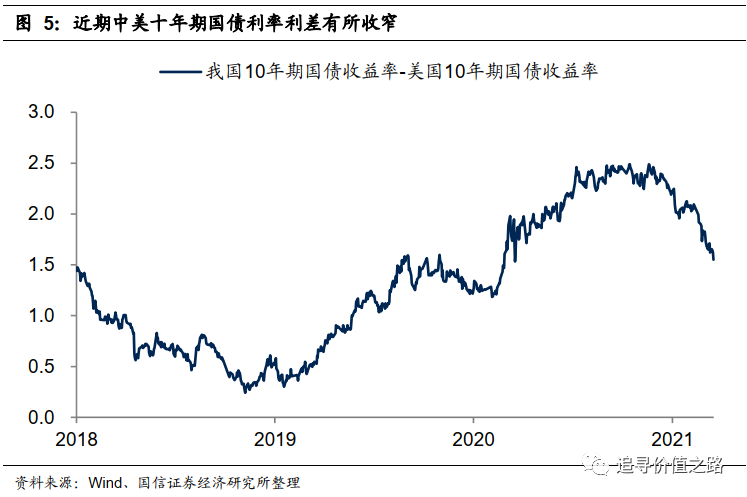

二是美债利率走高会推升美元资产回报率,进而引发国内部分外资流出。随着美债10年期利率的大幅攀升,近期美债利率相对G7国家利率的差值同样在持续上行,根据利率平价理论,这会导致美元汇率的相对升值,进一步提升美元资产的回报率,进而引发海外资金的回流,因此理论上美债利率的走高会推升美元资产回报率,使得国内市场上的部分外资流出。

国内货币政策自去年已有预防性准备

实际上国内货币政策从去年开始就已经有充分的预防性准备,短期内我们认为货币政策进一步大幅收紧的可能性不大。其实从去年5月份开始,国内的无风险利率在已经在持续上行,与当时全球其他国家利率走势截然不同。我们认为这背后很重要的一个原因可能是监管层对金融风险进行一定的预防性调节。在去年二季度货币政策执行报告中,央行指出发达市场的低利率政策效果不及预期,作用还有待观察,且利率过低还会导致“资源错配”“脱实向虚”等诸多负面影响,货币政策将更加精准导向,并将更加兼顾稳增长与防风险的长期均衡。3月2日,郭树清主席在国新办新闻发布会上再度表示,“欧美发达国家金融市场高位运行,和实体经济严重背道而驰,迟早会被迫调整”。而近期北京上海广州深圳等地银行也开始纷纷行动,严查经营贷、消费贷流入股市楼市。因此,我们看到去年5月份以来的我国国债利率上行是一个“熊平”过程,短端利率推着长端利率上行,收益率曲线平坦化、期限利差已经大幅降低,短期内我们认为货币政策进一步大幅收紧的可能性不大。

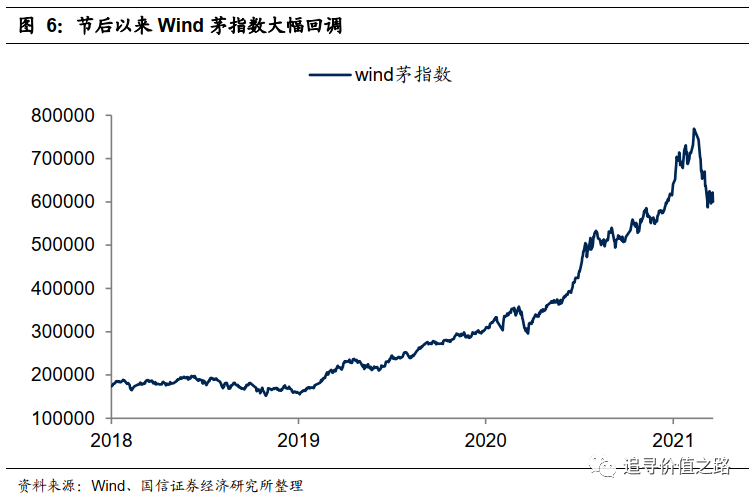

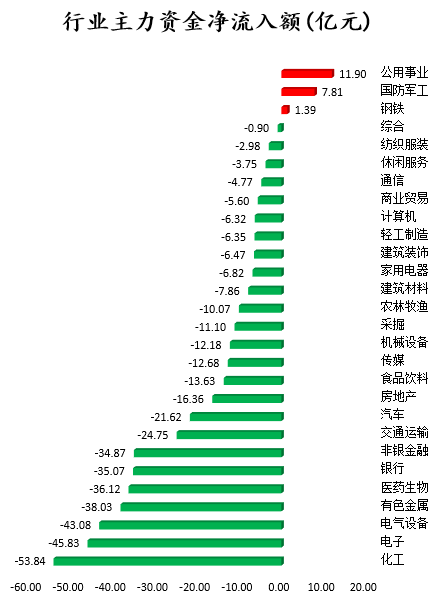

并且从资本市场表现来看,A股市场节后率先出现调整,当前不少优质核心标的也已出现不小幅度的调整。节后以来,我们也看到A股市场出现了不小幅度的调整,这其中尤其是食品饮料、医药、新能源等前期涨幅较大、估值较高的热门板块出现了大幅回调。茅指数成分股主要指消费、医药以及科技制造等领域拥有较强成长性及技术实力的部分龙头公司,节后以来茅指数成分股跌幅中位数为20.4%。

往后看需要适应复苏中后期股市、利率同步向上的走势

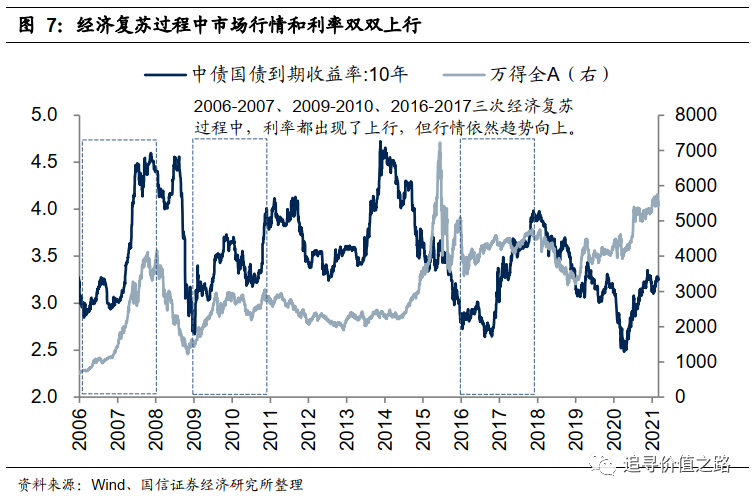

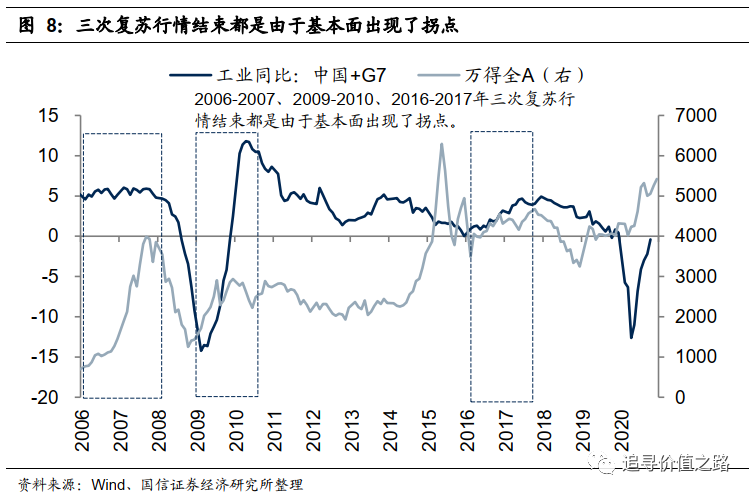

历史经验显示,在经济复苏时期,利率和股市往往会出现同步向上的走势。回过头来看2007-2008年、2009-2010年以及2016-2017年三次经济复苏过程中的行情,流动性的紧缩一般是不可避免的,这其中尤其是第一次流动性的收紧会使得市场出现比较大的一个波动。不过总体来看,虽然利率在上行,但在经济复苏的过程中,市场行情向上趋势十分显著,最终行情走势出现转折往往也都是由于基本面迎来了拐点。

展望后市,我们认为后续基本面拐点比流动性拐点更为重要,在经济持续复苏的背景下,需要适应复苏中后期股市和利率同步向上的走势。我们认为当前全球工业同比增速的回升才刚刚开始,我们预计此轮PPI同比增速的上升将在2021年三季度达到高点,而PPI是和企业盈利关系最为密切的指标,因此我们判断基本面拐点至少要到三季度才有可能出现。在市场整体估值依然不是太高,经济快速复苏企业盈利改善的背景下,需要适应复苏中后期股市和利率同步向上的走势。

风险提示:经济增长不及预期、基本面恶化、通货膨胀快速上升

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-20 08:49:10

2021-03-19 18:50:23

2021-03-19 17:52:23

2021-03-19 16:50:11

2021-03-19 13:49:11

2021-03-19 12:51:14

热点排行

精彩文章

2021-03-19 18:50:38

2021-03-19 15:51:16

2021-03-19 12:51:29

2021-03-19 10:50:13

2021-03-19 09:50:43

2021-03-19 08:49:19

热门推荐