时间:2021-03-11 16:49:26来源:华夏时报

普益标准监测数据显示,今年2月,各类银行共新发了3889款理财产品(包括封闭式净值型、开放式净值型、非净值型产品),产品发行量环比减少1027款。这是继今年1月份环比减少1812款后,银行理财产品连续第二个月出现下降。

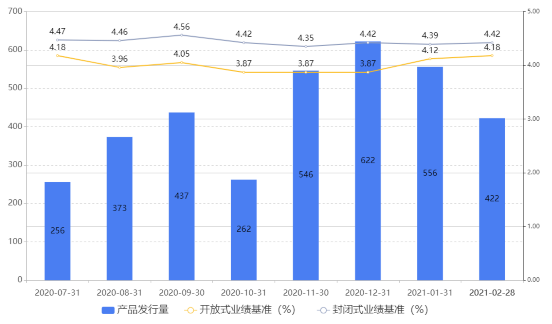

不仅如此,银行理财子公司发行的理财产品数量也连续出现下滑。数据显示,今年1月,银行理财子公司共发行了556款理财产品,环比减少66款;2月银行理财子公司共发行了422款理财产品,环比减少134款。

普益标准研究员陈雪花对《华夏时报》记者表示:“2021年以来银行理财发行数量呈下降趋势,发行量处于近8个月来的最低点。”

值得一提的是,在目前发行的银行理财产品中,权益类产品较少、占比较低。对此,德勤中国在研报中指出,银行理财子公司投研能力存在显著短板,作为资管行业的新兵,与公募基金和券商资管相比,在宏观形势到市场分析、行业分析及信用分析均存在不小差距。

新发理财数量缩水

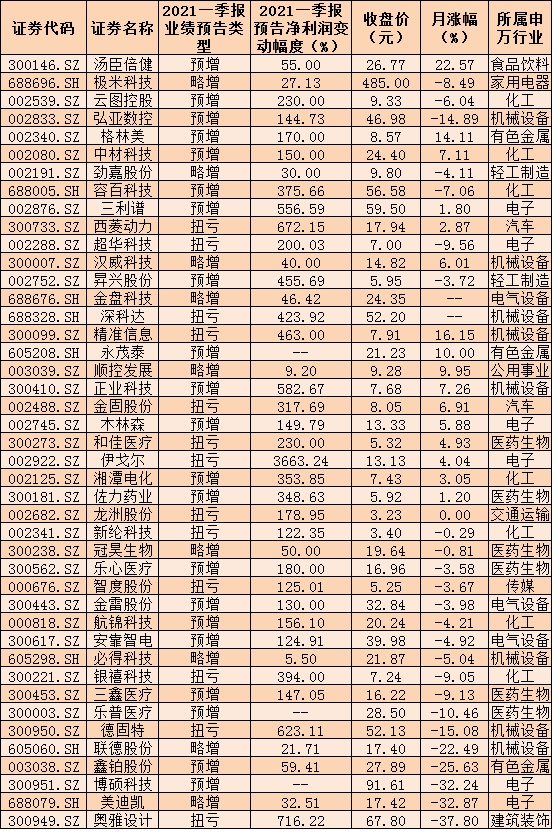

数据显示,在2020年12月银行业新发理财产品数量达到6736款高点后,从2021年开始便了下滑走势。

今年1月,共新发4916款银行理财产品(包括封闭式净值型、开放式净值型、非净值型产品),产品发行量环比减少1820款。进入2月,新发银行理财产品继续下滑,2月共新发了3889款银行理财产品,产品发行量环比减少1027款。

新发理财产品数量走势

其中,2月新发封闭式净值型理财产品1774款,环比减少499款,在2月新发理财产品中占比45.62%。从银行类型来看,城商行发行数量最多,共发行了918款封闭式净值型理财。从产品类型来看,新发的封闭式净值型理财产品中,固收类产品最多,共有1661款,环比减少482款,混合类产品有89款,环比减少27款,权益类产品有4款,环比减少5款。在收益方面,2月新发封闭式净值型产品的整体业绩基准均值为4.22%,环比不变。各类银行中股份制银行的平均业绩基准最高,达4.42%;农村金融机构的业绩基准均值最低,为3.99%。

此外,2月共新发了336款开放式净值型理财产品,环比减少44款,平均业绩基准达4.26%,环比上涨0.04个百分点。其中城商行新发产品数量最多,达134款,环比减少19款。在收益水平上,股份制银行的整体业绩水平相对较高,达4.39%,环比上涨0.04个百分点。就各类产品类型而言,2月新发的开放式净值型理财产品中,固收类居多,共有293款,环比减少45款,业绩比较基准为4.23%,环比上涨0.06个百分点。混合类2月新发32款,环比减少4款,业绩比较基准环比升至4.74%。

在非净值型产品方面,2月共新发了1777款封闭式预期收益型产品,整体预期收益率为3.74%,环比不变。城商行占比最高,共发行了712款,环比减少166款,农村金融机构新发数量位列第二,环比减少126款,股份制银行新发的封闭式预期收益型产品最少,仅146款,环比减少59款。从收益水平来看,国有银行的预期收益率最低,为3.49%,环比下跌0.05个百分点,股份制银行的预期收益水平最高,达3.85%,环比下跌0.01个百分点。

理财子公司新发产品走势

2月银行理财子公司共发行了422款理财产品,环比减少134款,新发开放式产品的平均业绩比较基准为4.18%,环比上涨0.05个百分点,新发封闭式产品的平均业绩比较基准为4.42%,环比上涨0.03个百分点。而1月银行理财子公司共发行了556款理财产品,环比减少66款。

权益类产品仅占1.5%

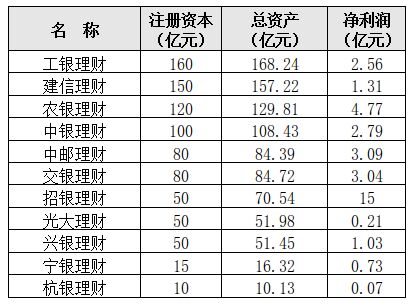

在资管新规和理财新规等政策指引下,银行理财子公司的队伍不断扩大。从2019年6月国内第一家银行理财子公司建信理财开业至今,已有20家银行理财子公司开业。据统计,去年20家银行理财子公司共发行了3852款理财产品(包含母行迁移产品),均为净值型产品。

从公开披露的信息看,部分理财子公司初战告捷。截至2020年6月30日,有11家理财子公司公布了经营业绩。这11家银行理财子公司净利润合计达到了34.6亿元。其中,招银理财以15亿元的净利润排名第一,占11家理财子公司净利润总和的43%。

不过,虽然银行理财子公司取得盈利“开门红”,但在产品类型方面却明显存在短板。

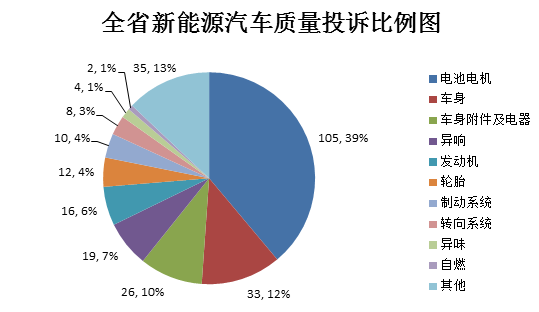

数据显示,2020年银行理财子公司发行的固收类产品有3195款,占比达82.94%,是理财子公司的绝对主力产品;其次混合类产品数量为599款;而权益类产品数量最少,为58款,占比约为1.5%,且权益类产品多采取私募的形式募集。

对此,普益标准相关研究员认为,由于银行理财子公司成立时间不长,在投研体系建设和资本市场投资经验等方面较为薄弱,相较于银行理财在固收投资上的传统优势,其权益类投资短期内难以和公募基金等形成有力竞争。银行理财子公司目前主要是通过混合类产品布局权益市场,纯权益类理财产品占比较低。

同时,由于银行理财子公司的客户主要来自于母行,考虑到客户群的风险厌恶程度,理财子公司选择混合类资产投资作为宣传方式,在利用权益类投资提升收益的同时,利用混合类资产中债权投资部分的稳健性来吸引客户。在债股对冲下,理财产品的净值波动更低,对于风险厌恶型的银行客户而言,接受程度相对更高。

德勤中国指出,银行理财子公司在投研能力方面还存在显著短板。从目前已成立的理财子公司产品策略来看,初期除了银行理财过去擅长的固收类产品外,权益方面投资主要以FOF、MOM的形式开展,虽短期能够弥补银行自身投研及投资能力的不足,但即便是在对基金以及基金管理人的选择上,仍需考验理财子公司的宏观形势把握、大类资产配置以及择时能力。当前公募基金、券商资管在策略选择、择时、风控等领域均有丰富经验,而理财子作为资管行业的新兵,从宏观形势到市场分析、行业分析及信用分析均存在不小差距。

上述研究员认为,对于银行理财子公司而言,单纯依靠固收类产品或将难以持续获得有竞争的收益,也难以满足不同风险偏好客群的需要。而随着投研能力的逐步增强,银行理财子公司有望将产品线拓展至主动权益类和衍生品等更为复杂的领域。通过逐步提升权益类资产配置、丰富产品体系,成为后续银行理财子打造竞争力的重要手段。

责任编辑:孟俊莲主编:冉学东

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-03-11 16:49:17

2021-03-11 14:49:29

2021-03-11 12:49:35

2021-03-11 11:51:12

2021-03-11 09:50:12

2021-03-11 09:49:29

热点排行

精彩文章

2021-03-11 14:50:27

2021-03-11 12:50:36

2021-03-11 11:50:45

2021-03-11 08:50:38

2021-03-10 16:49:43

2021-03-10 15:49:24

热门推荐