时间:2021-04-09 19:49:16来源:21世纪经济报道

本文系21世纪创新资本研究院《21行业投融资研究之消费服务》系列研究成果之四。

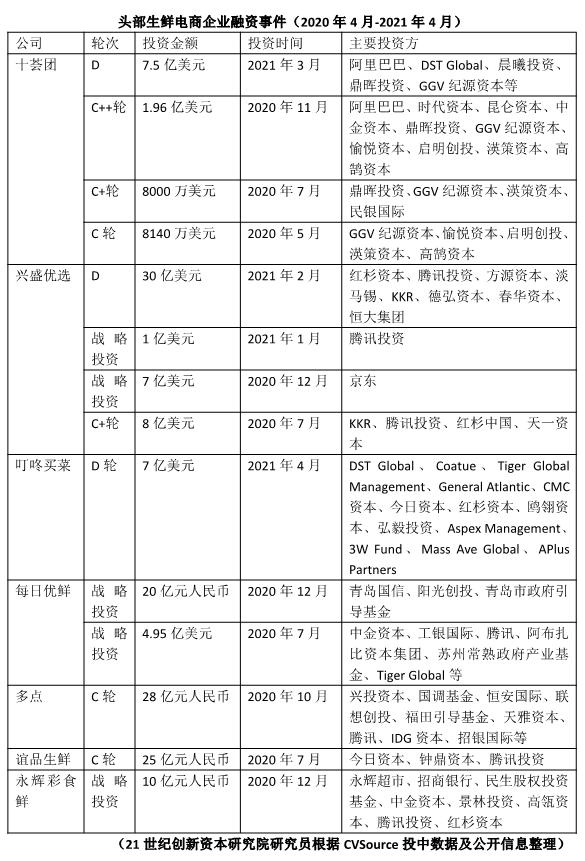

去年在疫情催化下爆发式增长的生鲜电商赛道,今年仍持续获得资本方青睐。4月6日,叮咚买菜宣布已经在近日完成7亿美元D轮融资。就在一周前的3月31日,十荟团宣布完成7.5亿美元D轮融资。2月份,兴盛优选宣布完成30亿美元的D轮融资。

资本热捧背后,是高速增长的千亿级市场。艾瑞咨询报告显示,2019年中国生鲜电商行业市场交易规模达2796.2亿元,较上一年增长36.7%。2020年受疫情影响,消费者对于生鲜到家的需求急速增长,生鲜电商市场交易规模将会有显著的提升,预计到2023年,生鲜电商市场交易规模将超过8000亿元。

在这个千亿级的市场中,不仅有叮咚买菜、十荟团、兴盛优选等头部企业勇立潮头,同时,拼多多、美团、滴滴等巨头也在去年陆续加入战局。当巨头借助资源优势和补贴吸引用户,创业企业有怎样的壁垒迎战?生鲜电商赛道未来将走向怎样的发展格局?

21世纪创新资本研究院通过对第三方机构数据进行统计分析,以及对生鲜电商赛道一线从业者、投资人的访谈,解码过去一年生鲜电商领域的创业公司融资现状、市场竞争格局,头部企业在与巨头竞争过程中铸就的竞争壁垒,同时对生鲜电商行业的未来发展趋势进行分析。

投融资数据解读:多家头部企业一年内完成数轮融资

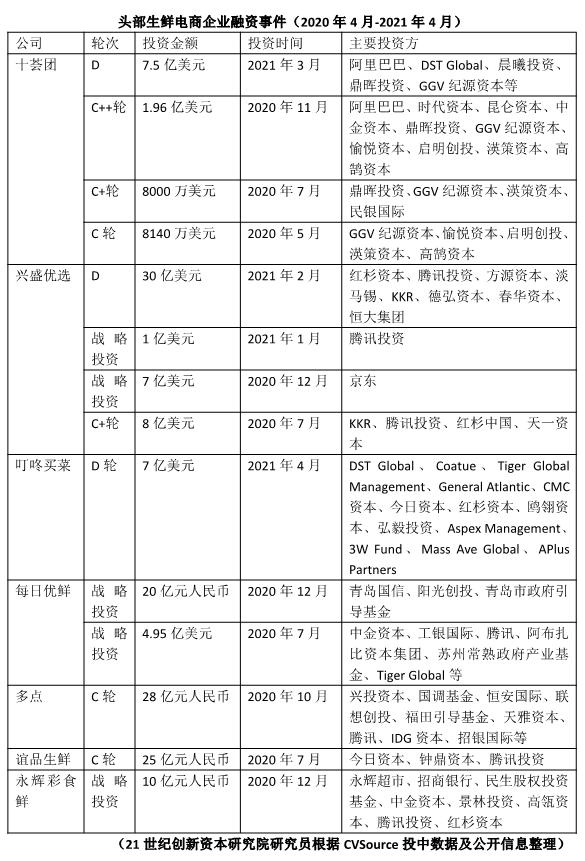

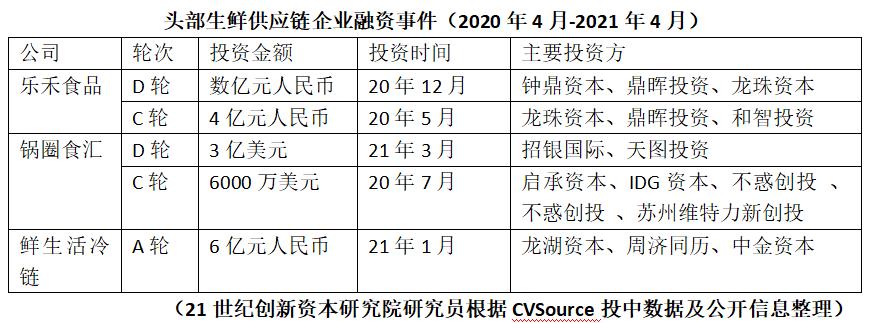

21世纪创新资本研究院根据第三方数据统计发现,2020年4月到2021年4月,生鲜电商领域共有约90起融资事件,其中面向C端的生鲜电商企业融资73起,代表性企业如十荟团、兴盛优选、叮咚买菜、每日优鲜。涉及生鲜电商上游的供应链企业融资有17起,代表性企业如乐天食品、锅圈食汇、鲜生活冷链。

市场热度体现在,多家头部企业在过去一年时间里完成了多轮融资。比如十荟团在从2020年4月到目前的一年时间里,完成了四轮融资,总融资额超过11亿美元。新引入的投资方包括DST Global、鼎晖投资、GGV 纪源资本、中金资本、时代资本等。

兴盛优选同样完成四轮融资,总融资额达到46亿美元,新引入的投资方包括红杉资本、京东集团、淡马锡、德弘资本、春华资本等。每日优鲜完成两轮战略投资,总融资额达到约7亿美元,新引入的投资方包括青岛国信、阳光创投、青岛市政府引导基金等。

叮咚买菜在2019年7月的B+++轮投资后,长达一年的时间里并没有进行新的融资。一直到今年4月,叮咚买菜宣布完成7亿美元的D轮融资,新引入了DST Global、Coatue、Aspex Management、3W Fund等。一众国外风险资本的加入,加上年初时的赴美上市传闻,让人猜测这或将是其上市前的最后一轮融资。

同时,物美、永辉这样的传统商超巨头孵化出来的多点、永辉彩食鲜也受到资本方的青睐,分别收获IDG资本、红杉资本等机构的投资支持。

对生鲜电商企业来说,上游供应链至关重要,资本方对生鲜供应链企业也保持着热忱。比如食材供应链服务商乐禾食品、锅圈食汇均在过去一年时间里完成了C轮、D轮融资,投资方包括钟鼎资本、天图投资等。冷链物流解决方案提供商鲜生活冷链,获得来自龙湖资本、中金资本等的A轮投资。

从机构端来看,我们发现在从2020年4月到2021年4月的一年时间里,红杉资本和腾讯投资是在生鲜电商领域出手最多的投资方。红杉资本不仅投资了当前大热的叮咚买菜、兴盛优选,也投资了永辉超市推出的永辉彩食鲜。同时,它还投资支持了专注于进口生鲜食材的互联网企业大希地,以及韩国生鲜电商平台Market Kurly。腾讯投资也注资支持了兴盛优选、每日优鲜、多点、永辉彩食鲜、谊品生鲜这些生鲜电商企业。

经营模式之争:前置仓、社区团购、平台到家、到店到家模式各有千秋

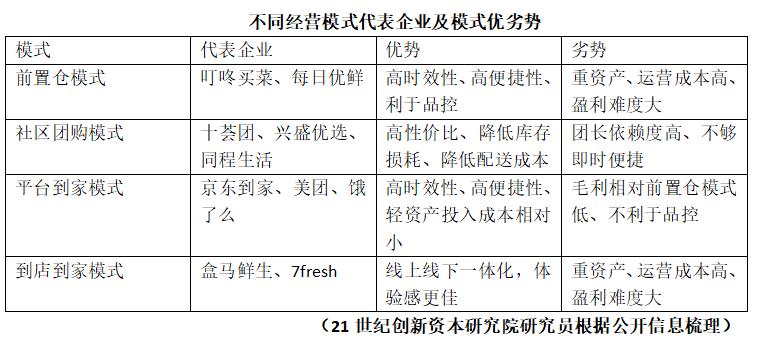

在这个千亿级的大市场中,生鲜电商企业五花八门。归类来看,企业采用的经营模式主要有这四种:前置仓模式、社区团购、平台到家、到店到家模式。我们通过分析发现,这四种模式都有着典型的代表企业和相应层级的消费人群。每种模式都有着明显的优势和劣势,不同模式间也存在着重叠和互补。

首先,每日优鲜、叮咚买菜、美团买菜等生鲜电商平台,均采用“前置仓”模式经营。这种模式极大提高了配送效率,让生鲜商品可以在周边1-3公里范围内,实现1小时甚至半小时送达。对一二线城市平常工作比较忙碌的中产阶级群体来说,前置仓模式让其获得更好的消费体验。

但前置仓模式的劣势在于,它属于重资产、重运营模式,大仓到前置仓以及最后一公里的配送成本较高,生鲜商品的多级运输也容易形成损耗。此外,前置仓模式一般没有线下门店、缺乏线下流量入口,需要线上大额补贴券来拉新获客。在成本居高不下同时用户端需要补贴的情况下,前置仓模式的生鲜电商平台很难实现盈利。

第二,兴盛优选、十荟团等生鲜电商平台,采用的是社区拼团模式经营。这种模式以“预售、次日达、自提”为特点,形成线上销售、线下自提的流量闭环。大致流程是,首先由团长在微信群里推广团购商品,群内用户在特定时点前(一般为当晚11点)下单,同时选择自提点。平台收集完订单后,进行加工、分拣、装车和运输,通常在第二天12点前将货送至自提点(一般为团长所在门店),再由用户自行提货。

对追求性价比和依赖熟人社交的下沉市场用户来说,社区拼团模式充满吸引力。这种模式优势在于,采用预售方式以销定采,降低了生鲜库存损耗。自提的方式,也降低了配送成本。对平台团长来说,社区团购模式较少了占用资金、店面物理空间,同时自提带来线下人流,用户很可能产生附带性购买行为,为店主带来额外收入。由此,平台可以较好的控制成本和补贴,拥有更加健康的财务模型。

但劣势在于,这种模式对团长的依赖度较高,但团长并没有跟平台形成强绑定关系,导致团长的流动性较高。同时对用户端来说,社区拼团模式的配送时效性、便捷性不如前置仓模式。

第三是相对轻资产运营的平台到家模式,主要玩家包括京东到家、美团、饿了么等。这种模式下,平台和商家达成合作,用户在平台下单后,由配送员到附近商家取货完成配送,平台抽取一定比例的佣金来实现盈利。

这种模式更适合汇聚流量的大平台而非创业公司,它的优势在于,前期投入成本比前置仓模式要低,更容易控制成本实现盈利。但劣势在于,平台到家模式生鲜电商的毛利率会相对较低,且平台不容易对入驻商家的产品进行品控。同时对实体商家来说,实体店需要汇聚人流形成消费。与平台合作后,将门店的人流量进行了分流,减少了用户的到店消费频次。

第四种是以盒马为代表的到店+到家模式,即用户既可以到店消费,也可以线上购买商品,由平台进行配送。这种模式优点在于能够为用户提供线上线下一体化的服务,消费体验感更佳,但通常商品价格也相对更高。所以更加适合追求商品品质和品牌,对价格不那么敏感的一线城市高端用户群体。这种模式的劣势在于,对平台来说这同样是重资产、重运营模式,需要更好的成本控制和忠实用户培养,才能够实现盈利。

巨头入局:创业公司增强选品能力、供应链能力构筑竞争壁垒

上述四种经营模式中,社区团购模式在过去一年里尤为火热。不仅有十荟团、兴盛优选等创业公司发展迅猛,同时也吸引了巨头的躬身入局。

2020 年,美团、拼多多、滴滴等互联网巨头相继推出美团优选、多多买菜、橙心优选,进军社区团购市场。今年3月,阿里也宣布成立 MMC 事业群,聚焦社区团购业务,名为“零小哇优选”, 整合了零售通的社区团购业务和盒马集市。

巨头做社区团购业务有哪些独特优势?东北证券报告认为,美团优选“高频打低频”业务经验丰富,通过地推模式快速聚集团长资源,领先完成供应链末端的用户池沉淀,同时发力仓配建设,生态协同效应突出。

多多买菜主站流量与社区团购核心目标人群重合度较高,具备特有的用户转化优势和导流作用。主站累积的丰富社交数据将帮助团购业务精准匹配用户需求,极大降低商品库存及损耗。同时,“丰富的农产品供应+重金投入仓储物流基础设施建设” 将给多多买菜带来发展新增量。

高临咨询(Third Bridge)的专家认为,对滴滴的橙心优选来说,做社区的生鲜店或许是今年的重点,发展成为类似钱大妈的模式。对阿里巴巴来说,既有盒马业务,也投资了十荟团,如今又成立单独的事业部,属于多条腿走路的态势。

一方面,巨头抢占了一定的资源和市场份额,影响兴盛优选、十荟团等的原本开城计划。另一方面,资金雄厚的巨头为拉新挑起补贴战,也让创业公司的盈利计划进一步推迟。面对巨头挑战带来的压力,创业公司如何构筑竞争壁垒?我们发现把控供应链、差异化选品是其中关键。

生鲜商品在运输、配送等各环节的极易耗损,只有把控供应链、降低折损率,才能够控制成本。这样既有利于给用户提供更高性价比的产品,也利于平台自身实现盈利。以十荟团为例,它在D轮融资时就透露,融资资金主要用于构建下沉市场的供应链基础设施,强化生鲜商品源头集采能力。

在具体做法上,据了解,十荟团对于橙子、苹果等能够相对较长时间保存的水果,十荟团跟源头产地成直供关系。当水果成熟后直接装车,通过物流系统计算最优的线路,在全国大区进行配送。这种集中采购没有中间商环节,降低成本和损耗率,同时保证水果的新鲜和口感。对韭菜、芹菜、白菜等高损耗率商品,十荟团采取跟城市周边蔬菜基地合作的模式,形成集约化规模性订单,既保障产品品质又保存较高的产品性价比。

当消费者面对大同小异的社区团购APP时,除了性价比,差异化的选品也是吸引用户的关键。在选品方面,兴盛优选的做法是,首先,通过对当地商超、社区店等的调研,选出适合当地人生活习性的品项。同时,兼顾商品的季节性、品牌性以及网红属性,从而吸引更多的用户。而十荟团方面则据称有买手深入源产地,挖掘满足用户多元化需求的高品质、高性价比商品。

趋势预判:疫后用户习惯逐渐形成,多种模式共同发展

综合上述研究,我们认为,未来生鲜电商行业存在三方面趋势值得关注。

首先,疫情催化生鲜电商行业迅猛发展,疫后用户习惯延续,行业增长势头持续。去年突如其来的疫情,让无接触的生鲜电商体现出优势,逐渐深入千家万户。在后疫情时代,在“懒人经济”的浪潮下,大量用户已经养成线上购买生鲜商品的习惯,使用频次也越来越高。生鲜电商将成为传统线下生鲜门店、传统电商的有力补充,行业增长势头也将持续。

第二,多种模式共同发展,满足不同层级消费者需求。目前生鲜电商行业有着以多种模式经营发展的代表企业,满足不同层级消费者的需求。比如对一二线城市的白领来说,追求时效性、便捷性,更倾向于前置仓模式的叮咚买菜、美团买菜。对下沉市场用户来说,更追求性价比,社区团购模式的十荟团、兴盛优选有更大的发展空间。我们预计行业仍会是多种模式共存的状态,不会出现一家独大的局面。

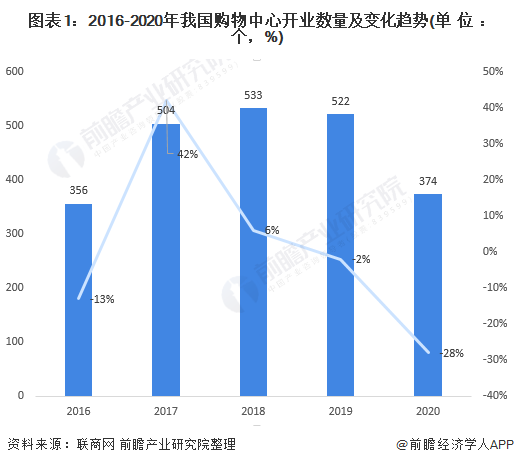

第三,头部企业逐渐上市,行业洗牌加剧。目前,已经有叮咚买菜、每日优鲜等传出计划赴美上市的消息,上市带来的品牌效应和资金支持,将帮助企业提升竞争力。加上拼多多、美团等巨头的涌入,永辉、物美等传统商超的入局,可以预见生鲜电商行业的竞争将再度升级,行业洗牌将加剧。

另外值得注意的是,即便头部企业计划走向上市,目前仍没有生鲜电商企业完全实现盈利。一方面,在迎战巨头的情况下,生鲜电商企业面向用户端的补贴烧钱在持续。另一方面,由于生鲜产品的特殊性,冷链、仓储、运输方面的成本居高不下。企业需要不断优化供应链,在成本和收益间寻求平衡。谁能够率先形成业务规模效应、实现正向盈利,谁将在战局中脱颖而出。

(作者:21创新资本研究院研究员申俊涵,实习生高悦编辑:林坤)

21世纪经济报道及其客户端所刊载内容的知识产权均属广东二十一世纪环球经济报社所有。未经书面授权,任何人不得以任何方式使用。详情或获取授权信息请点击此处。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-04-09 15:49:06

2021-04-09 12:50:02

2021-04-09 12:49:18

2021-04-09 11:49:45

2021-04-09 10:49:53

2021-04-09 10:49:06

热点排行

精彩文章

2021-04-09 19:49:16

2021-04-09 18:50:23

2021-04-09 18:49:39

2021-04-09 15:49:22

2021-04-09 12:50:16

2021-04-09 12:49:32

热门推荐