时间:2020-10-26 11:50:09来源:券商中国

打新如同“抽奖”,中签如同“捡钱”。中签后却选择弃购,究竟为何?

10月25日晚间,中金公司披露IPO发行结果公告显示,网上投资者未缴款认购数量87.24万股,对应未缴款金额达2510.68万元。

在启动回拨机制后,中金公司的网上发行最终中签率确定为0.08545127%,市场热度可见一斑。与此前全民追捧打新的境况相比,此次中金公司遭遇大笔弃购令人讶异。

唾手可得却最终放弃缴款,不免被理解为是投资者的“用脚投票”。不过,有业内人士向券商中国记者表示,网上获配投资者弃购的情况在很多项目中都有出现,中金的包销比例(弃购/网上网下发行量)与今年其他主板项目相当,低于主板其他市场化询价大项目的水平。

作为主板市场又一单IPO市场化询价试点,中金公司最终发行价格定为28.78元/股,对应市盈率达到33.89倍。除了突破23倍“天花板”外,中金公司A/H股溢价也引起关注。在询价阶段,中金公司还曾收到机构投资者的“一毛钱报价”。一系列事件轮番刷屏金融圈,这家投行巨擘的上市表现值得关注。

中金公司87.24万股遭弃购

作为盛誉满满的券商龙头之一,中金公司也遭到了网上投资者大笔弃购,这是什么情况?

10月25日晚间,中金公司披露IPO发行结果公告称,此次发行的网上网下认购缴款工作已于10月22日结束。联席主承销商根据中国结算上海分公司提供的数据,对本次网上、网下发行的新股认购情况进行了统计,结果如下:

网上新股认购情况——

网上投资者缴款认购的股份数量:2.33亿股

网上投资者缴款认购的金额:67.17亿元

网上投资者未缴款认购数量:87.24万股

网上投资者未缴款认购金额:2510.68万元

网下新股认购情况——

网下投资者缴款认购的股份数量:8675.93万股

网下投资者缴款认购的金额:24.97亿元

网下投资者未缴款认购数量:0股

网下投资者未缴款认购金额:0元

也即,此次中金公司新股发行中,网上投资者未缴款认购数量87.24万股,对应未缴款金额达2510.68万元。在启动回拨机制后,中金公司的网上发行最终中签率确定为0.08545127%,市场热度可见一斑。与此前全民追捧打新的境况相比,此次中金公司遭遇大笔弃购令人讶异。

相比之下,网下投资者可算是相当“捧场”:合计认购8675.93万股,24.97亿元的款项全部到位,未有弃购现象。不过,对于采取市场化询价发行的中金公司来说,个别网下投资者的“弃购”意愿和价格判断在询价过程中已有体现。

在此前中金公司披露初步询价报价信息之时,网下投资者常州交通建设投资开发有限公司给出以0.1元/股的最低报价,曾引发市场高度关注。彼时,常州交建投曾向媒体表示,系临时决定放弃参与此次打新申购事宜。由于已进入询价流程,因此让交易人员选择报价系统里默认的最低价0.1元/股,以达成放弃申购的目的。除了常州交建投外,还有二十余名网下投资者给出低于10元的报价,明显低于应有水平。

包销比例属市场正常水平

在网上投资者主动放弃之下,中金公司87.24万股新股将全部由主承销商们“捡漏”:联席主承销商包销金额为2510.68万元,占发行规模的比例为0.19%。如中金公司后续二级市场表现良好,将为主承销商们的年度业绩贡献一份“红包”。

唾手可得却最终放弃缴款,不免被理解为是投资者的“用脚投票”。作为头部券商中唯一的A股新股,中金公司的稀缺性不言而喻。那么,为何投资者要选择放弃?

不过,有业内人士向券商中国记者表示,网上获配投资者弃购的情况在很多项目中都有出现,中金的包销比例(弃购/网上网下发行量)与今年其他主板项目相当,低于主板其他市场化询价大项目的水平,如邮储银行等,“都属于市场行为”。

回顾此前市场化询价的大项目来看,邮储银行网上网下共有1.18亿股遭到弃购,对应金额达6.5亿元。京沪高铁网上网下弃购数量也达到1345万股,弃购金额6565万元。相比之下,中金公司此次网上弃购状况“不多也”。

“打新”良机不可多得,网上投资者自然也不能过于“任性”。根据规定,网上投资者连续 12 个月内累计出现 3 次中签后未足额缴款的情形时,自结算参与人最近一次申报其放弃认购的次日起 6 个月(按 180个自然日计算,含次日)内不得参与新股、存托凭证、可转换公司债券、可交换公司债券申购。

对于网上投资者的弃购原因,上述业内人士认为,“弃配是因为市值申购,投资者没有配套资金了就没有配”。此外,打新后忘记缴款的情况也都有发生。为防止投资者错失投资良机,券商中国记者在此提醒:

1、保持手机网络畅通

如今大部分券商APP都有中签提醒功能,在“一键打新”之后,对于APP的自动提醒和短信通知等内容,投资者需及时查看。

2、账户保持一定余额

投资者可以在股票账户存有一定余额或购买灵活存取的理财产品,当股票账户需要缴款(新股或可转债)时,可在第一时间自动缴款。

后续股价表现遭关注

不得不说,作为主板市场又一单IPO市场化询价试点,中金公司的发行价格外令人关注。此前,中金公司最终发行价格定为28.78元/股,对应市盈率达到33.89倍。除了突破23倍“天花板”外,中金公司A/H股溢价近80%,同样引起业内争议。

上周,中金公司举办网上投资者交流会,多名投资者就中金公司后续股价表现纷纷进行追问。来自东方证券承销保荐和银河证券的两名保代则轮番表示:看好中金公司良好未来成长性空间,“会给投资者带来良好的回报”。

游客29482:请问公司股票价格上市后会怎么样?

东方证券承销保荐崔洪军:您好,中金公司是一家优质、业绩良好的公司,会给投资者带来良好的回报。

游客29497:请问领导,您预测中金公司上市后会有几个涨停板?

崔洪军:您好,中金公司主营业务具有较强的市场竞争力,业绩良好,相信投资者会依据公司的情况给出合理的估值,我们一起期待!

游客29506:请问预计中金公司上市后股价能涨到什么价位?

崔洪军:您好,二级市场股价的变动是资本市场各种因素综合作用的结果,不能简单凭一而论。但从中长期来看,公司的股价反映的最终是公司的价值。

游客29636:请问,中金公司的发行价和市盈率会被市场认可吗?

银河证券王大勇:您好,考虑到公司前期的经营业绩,行业的发展状况和公司在行业中的地位,以及公司具有的良好未来成长性空间,我们认为发行价和市盈率能够被市场认可。

游客29603:请问主承销商对股票未来的走势如何判断?

王大勇:您好,需结合发行前宏观市场及二级市场进行分析。我们认为单纯从公司质地的角度考虑,公司未来的股票走势将会是良性的发展。

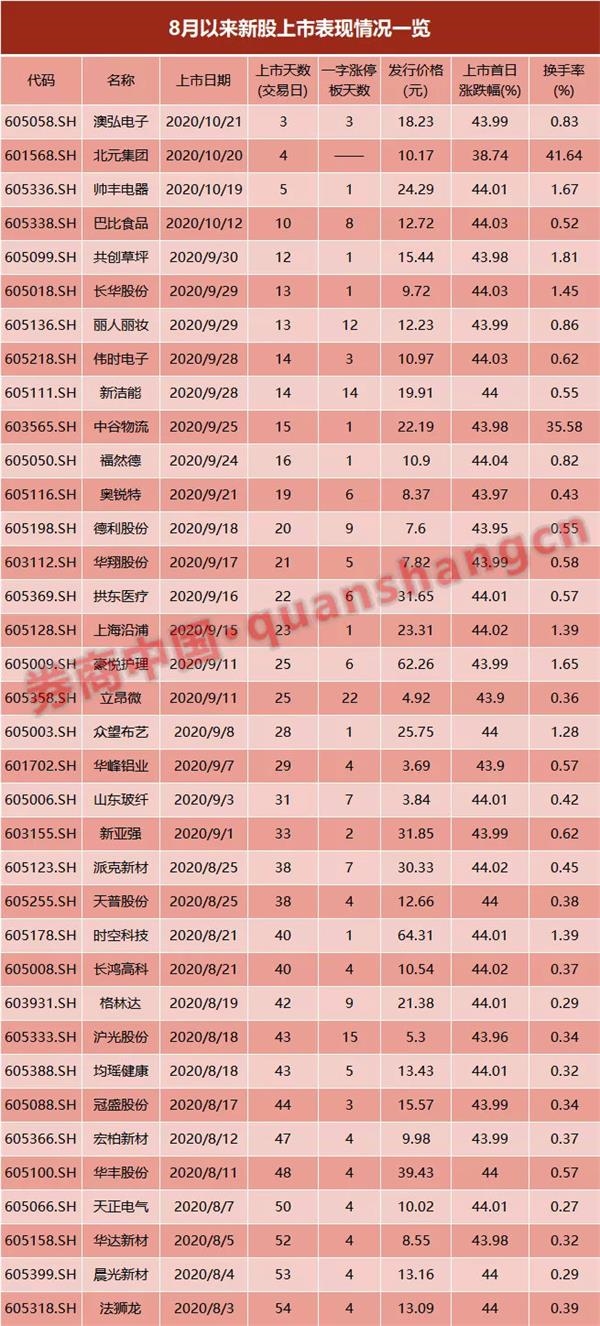

从市场情绪来看,最近三个月新股连板情况颇为良好,丽人丽妆、新洁能等新股连班均超过10个涨停板。不过,正如东方证券承销保荐的保代所言,二级市场股价的变动是资本市场各种因素综合作用的结果,不能简单凭一而论。中金公司的“首秀”值得期待。

“同行”分析师如何看待中金?

华泰证券沈娟团队指出,中金公司是中国首家中外合资投行,行业地位和经营质量长期领先,净利润、ROE、杠杆率等多项指标名列前茅。究其根源,“多元化股东+先进管理模式+灵魂人物掌舵”共同铸就优质内在基因。本次 A 股发行融资将有效夯实资本,充分释放中金经营潜力,预测,中金公司上市后合理股价为36.70元/股,并对中金公司各项业务及管理费率水平进行一一展望。

中泰证券陆韵婷/戴志锋团队则表示,看好中金未来三年的经营表现;预测中金公2020-2022年归母净利润分别增长67.11%,22.32%和21.80%至70.83亿元,86.64亿元和105.53亿元,首次覆盖给予买入评级。

对于中金公司的后续发展,在路演现场,中金公司CEO黄朝晖介绍,为实现战略目标和愿景,中金将积极布局,加大战略投入,紧紧抓住发展资本市场上升为国家战略的历史性机遇,充分发挥和强化自身在品牌、客户、业务布局、跨境能力、研究、人才、风控及信息技术等方面的关键优势,提升综合规模和市场份额,做大做强。

在规模上,中金公司将积极拓展资本金、人才团队等重要的核心资源,推进本地化、国际化布局,实现规模化发展,在客户覆盖和市场影响力方面跻身行业最领先之列,确立重要金融机构的坚实地位;在能力上,将持续巩固和强化各业务的领先专业能力,打通全价值链条,构建“中金一家”服务体系,加快推动数字化转型,打造中金生态圈,为客户提供最佳的综合金融服务,形成差异化的核心竞争力。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2020-10-26 11:49:55

2020-10-26 07:49:46

2020-10-25 19:49:02

2020-10-25 17:50:41

2020-10-25 17:49:55

2020-10-24 16:49:02

热点排行

精彩文章

2020-10-26 11:50:09

2020-10-26 09:50:03

2020-10-25 17:50:08

2020-10-25 14:50:09

2020-10-25 09:49:24

2020-10-24 16:49:19

热门推荐