时间:2021-04-04 07:50:13来源:中国基金报

又是一个季度结束的日子,公募基金业绩排名竞争火热。而中长期业绩是衡量公募基金主动管理能力的准绳。

中国基金业协会在2017年即强调,用至少3年的业绩表现对基金业绩进行评价。因此深入评价一只基金表现,3年、5年业绩是重要指标。数据显示,尽管市场风云变幻,无论是近3年、还是近5年,仍然分别有一大批主动权益基金经受住考验,为投资者带来可观回报。

然而在主动权益基金整体斩获亮眼收益的同时,仍有部分产品业绩垫底,且大幅跑输业绩比较基准。部分基金公司有多只产品在垫底榜中出现,这样的长期成绩距离公募“专业管理”水准尚有差距。

近3年27只基金回报为负

最“熊”亏损近33%

截至今年一季末,过去3年里,A股市场曾经历阴跌行情,也经历了2020年资金面相对宽裕的美好时光。期间各大主流指数均有所表现,主动权益基金整体收益也很可观,然而,也有部分基民未能享受基金赚钱效应,所持有的基金净值不涨反跌。

截至3月31日,近3年(2018年3月31日至2021年3月31日)上证指数涨幅8.62%,深证成指涨幅26.87%,上证50和沪深300均上涨30%左右,创业板指则大涨45.15%,中小板指上涨19%左右。中证500涨幅位列7大指数之末,不到3%。

尽管这三年间市场格局上的结构性差异导致各个指数涨幅差距较大,主动权益基金仍然较好地把握住了投资机会。

数据显示,截至3月31日,剔除2018年3月31日后成立的基金,将普通股票型、灵活配置型、偏债混合型、平衡混合型、偏股混合型合并计算主动权益基金近3年以来的平均收益率高达63.46%,整体表现好于各大主流指数。

然而,有27只主动权益基金(各份额合并统计)“逆市”收益告负。其中东方周期优选近3年业收益表现最差,亏损32.8%,成为近三年业绩垫底榜上的最“熊”基金。

数据显示,这只成立于2017年3月的灵活配置型基金,无论是近3年、2年还是近1年的累计收益率均在同类中垫底,不同时间维度均跑输业绩比较基准。

拉长时间看,东方周期优选2018年度、2019年度同类排名分别为1037/1527,885/1788。然而在多只权益基金斩获颇丰收益的2020年,该基金全年亏损11.66%,为去年全市场唯一亏损幅度达到两位数的产品。进入2021年,A股市场风格发生切换,但东方周期优选仍未“翻身”,一季度亏损23.75%。

回顾这只基金2020年的操作轨迹,一季度大举“押注”银行地产股,二季度将重仓股换成众软件类、科技类个股,三季度再度切换为金融股,四季度进一步加仓金融股。然而去年银行、地产股等均表现不佳,东方周期优选未能成功踩中行情。在结构性牛市行情下,东方周期优选持仓风格反复“横跳”,成为选错方向的那一类。

民生加银精选以21.92%的跌幅位列近3年主动权益基金跌幅榜第二。分年度业绩排名看,该基金2018年亏损23.7%,在2019年全年的收益率仅为0.11%, 2020年,全年所取得的净值增长率约为8.42%,其在同类的988只基金中排在了第985位;2021年一季度下跌1.07%。而且作为一只成立时长超10年的老基金,该基金成立以来累计回报不到2%。

过往持仓显示,民生加银精选基金经理风格过于飘忽不定,长期维持重仓股一季一变的风格,多只重仓股在下一季度的重仓中全部消失不见。例如,去年四季度,该基金的所有的重仓股悉数更换,由军工、半导体等细分赛道更换为资源和矿业标的,而在二季度时还重仓多只银行股。

汇安资产轮动近3年亏损幅度同样在20%以上,达20.16%。该基金成立于2017年12月26日,截至2021年3月31日,该基金净值为0.7689元,成立以来的投资回报为亏损23.11%。

业绩不好,基金遭遇投资者用脚投票。上述占据近3年主动权益熊基榜前三的基金,规模一路缩水。其中汇安资产轮动在2018年第一季度开始到2020年末,就一直是不同比例的赎回,没有一个季度获得净申购。

而民生加银精选的基金规模自2019年末的1.14亿元已经下降至2020年年末的0.97亿元,同样面临着巨大的清盘隐忧。业内认为其以一边倒的方式押宝资源股,或是出于基金濒临清盘的紧迫感。

另外,国金鑫新、汇安丰恒A、长城双动力、长安鑫禧A、国联安红利等7只主动权益基金近3年业绩亏损10%以上。

从规模看,这些熊基截至去年末的规模大多较小,其中不少已经沦为迷你基,面临清盘风险。例如,国金鑫新、东兴众智优选等规模仅剩0.01亿元。而创金合信鑫收益A截至去年末的总资产净值不到35万元。

近5年22只基金未赚钱

最“熊”产品跌近34%

将时间拉长到5年的维度看,过去5年A股市场也经历了快速变化,期间几大主流指数仍然系数上涨。

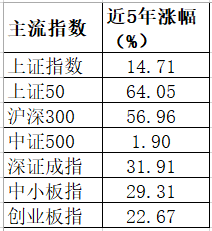

截至3月31日,近5年(2016年3月31日至2021年3月31日)上证指数涨幅14.71%,深证成指涨幅31.91%,创业板指上涨22.67%。上证50和沪深300均录得可观涨幅,分别上涨64.05%和56.96%。此外,中小板指上涨29.31%,表现最差的中证500涨幅为1.9%。

数据显示,截至3月31日,剔除2016年3月31日后成立的基金,主动权益基金近5年的平均收益率高达92.22%,跑赢上述几大主流指数。

一大批基金近5年为投资者带来了不错的收益,翻倍基甚至两倍基、三倍基占比达4成左右。

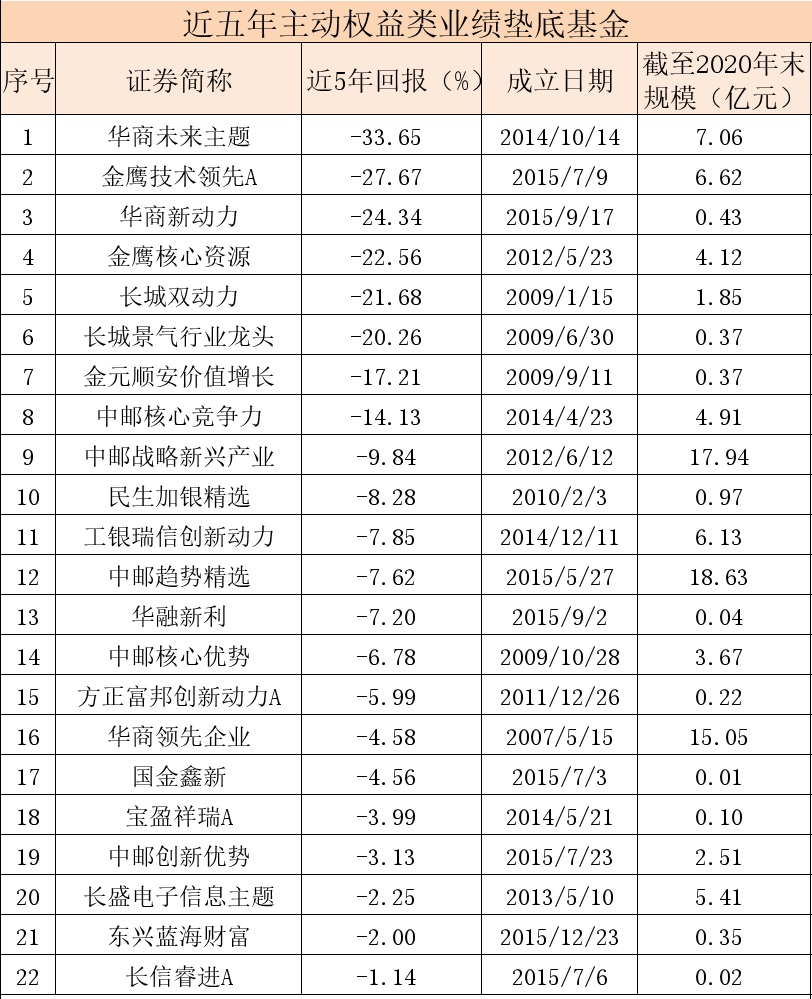

不过同样也有一些基金不免让人失望,5年期回报为负,业绩排名垫底,大幅跑输业绩比较基准。截至3月31日,近5年主动基金业绩榜单上有22只基金未能取得正收益。

其中,偏股混基华商未来主题的5年业绩稳居倒数“首位”,以-33.65%领跌熊基榜,而同期该基金业绩基准涨超48%。

华商未来主题成立于2014年10月,彼时牛市还在“门口”,同时期成立基金大多收获颇丰,可从5178点高点以来,截至目前该基金亏损高达6成以上。除2019年表现处于同类中等水平外,其余年份该基金业绩都是垫底位置。

从历年资产规模来看,2015年底的最高规模达到35.8亿元,去年末的规模为7.06亿元,缩水逾8成。值得注意的是,自成立以来华商未来主题已更换过三次基金经理,现任基金经理是其第四位掌舵者。

基金经理是基金产品的灵魂。他们的投资能力,直接关系到基金产品的盈利与回报,稳定的基金经理是基金产品业绩的保证。业内分析称,华商未来主题历经多位风格迥异的基金经理,未能长期保持某一连贯的持仓风格和操作思路,是其业绩不佳的主要原因之一。

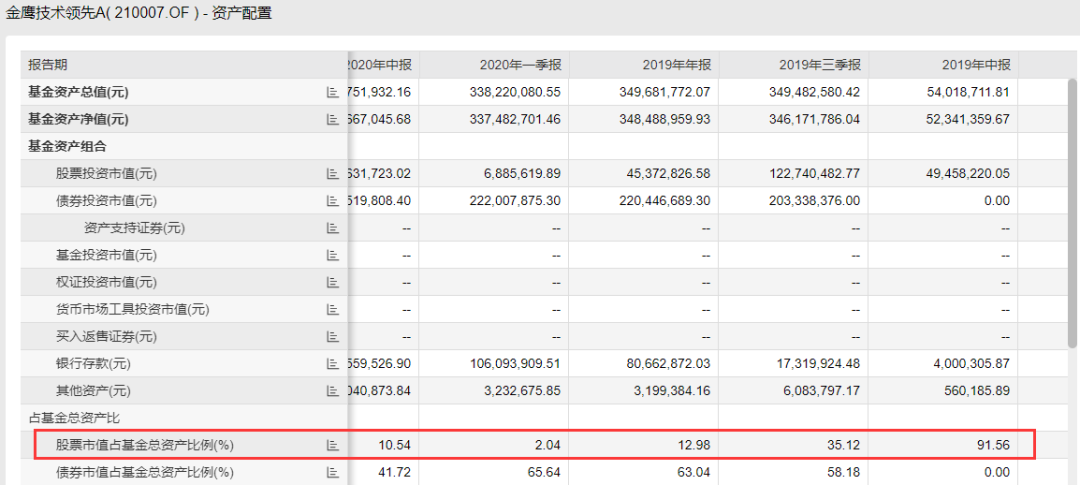

金鹰技术领先A近5年交出-27.57%的成绩单,位居跌幅榜第二。业内人士分析称,作为一只灵活配置型产品,该基金亏损较多,或与没踩对点以及在高点买入有关。

对比其近年来持仓变化和相应阶段的收益表现不难看出,受累于前期重仓股票遭遇股市业绩表现不佳,以及后续持仓转向固收现金等资产同样收益不明显,该基金的长期收益垫底。

具体来看,金鹰技术领先在2017年一季度末至2019年上半年末,股票持仓占比持续保持在90%以上。然而就对应时点的基金表现看,2017年9月23日至同年年底,该基金的净值增长率约为-10.29%,2018年全年下跌26.5%。

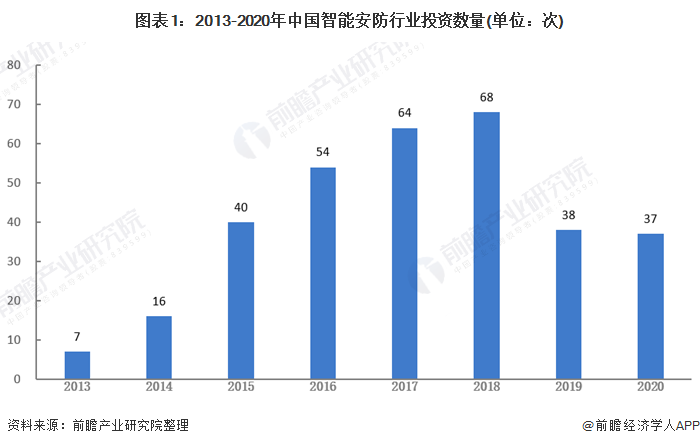

自2019年三季度末,金鹰技术领先持仓占比急转直下,截至去年上半年末仅约为10.59%,期间最低更一度达到2.04%。

然而此后权益市场逐步回暖,重点配置已逐步转向债券和现金资产的金鹰技术领先并未能享受到2019年下半年至今整体的上涨行情。

华商基金旗下另一只偏股混合基金华商新动力紧随金鹰技术领先之后,位列跌幅榜第三。该基金成立未满6年,也已历经3位基金经理管理。

收益方面,2019年全年和2020年以来的收益率分别约为30.31%和31.47%,相较此前的亏损幅度还有距离。

此外,金鹰核心资源、长城双动力、长城景气行业龙头近5年复权单位净值跌幅均超20%。

与近3年收益率告负的基金相比,这些5年期业绩亏损的主动权益基金平均规模仍较大。其中中邮趋势精选、中邮战略新兴产业、华商领先企业最新报告期的资产净值均超15亿元。不过总体来看,这些基金近年来规模大多呈现逐季度缩水的趋势。

哪些公司旗下熊基多?

结合3年、5年两个时间维度的垫底基金榜单来看,近3年业绩亏损的基金和近5年业绩亏损的基金共计39只,其中10只产品同时现身在两个榜单中。

从基金管理人的角度而言,这些基金涉及24家基金公司。其中,部分基金公司旗下有多只产品在垫底榜中出现。

据统计,华商基金旗下华商未来主题、华商新动力、华商领先企业等3只产品同时出现在近3年、近5年业绩垫底榜单中。长城基金旗下长城双动力、长城景气行业龙头两只产品也同时出现在两个榜单中。

此外,东兴证券旗下有三只产品上榜,分别为东兴众智优选、东兴量化多策略两只基金近3年收益率分别为-4.5%、-0.69%,东兴蓝海财富近5年亏损2%。

分析基金中长期业绩排名倒数的原因,华南一位公募人士表示,有的公司旗下基金业绩差是整体投研实力落后的结果。

另外,基金经理也是业绩的关键,部分基金经理一味坚持强势进攻,不能与时俱进调整投资策略,旧方法在新市场中复制,在不同基金简单复制。另外,部分产品业绩落后是由于基金经理一人兼管多只产品,难以专心。

业内人士建议,旗下有多只垫底产品的基金公司应反思一下整体投研流程有效性,检查对基金经理安排是否审慎。随着新审批的公募基金产品数量越来越多,基金管理行业的竞争也越来越激烈。尽管如此,主动管理能力和投研水平仍然是公募不能遗忘的核心竞争力。

对投资人而言,要及时发现苗头,调整自己的持基思路,避免拿着长期垫底基金不放的尴尬境地。

声明:文章仅代表原作者观点,不代表本站立场;如有侵权、违规,可直接反馈本站,我们将会作修改或删除处理。

图文推荐

2021-04-04 07:49:06

2021-04-03 19:49:52

2021-04-03 16:49:55

2021-04-03 16:49:09

2021-04-03 15:49:09

2021-04-03 14:49:57

热点排行

精彩文章

2021-04-04 07:49:20

2021-04-03 19:49:20

2021-04-03 18:49:28

2021-04-03 17:50:04

2021-04-03 16:50:10

2021-04-03 15:50:06

热门推荐